Полвека спустя: извлечены ли уроки?

К пятидесятилетию краха Бреттон-Вудской валютно-финансовой системы

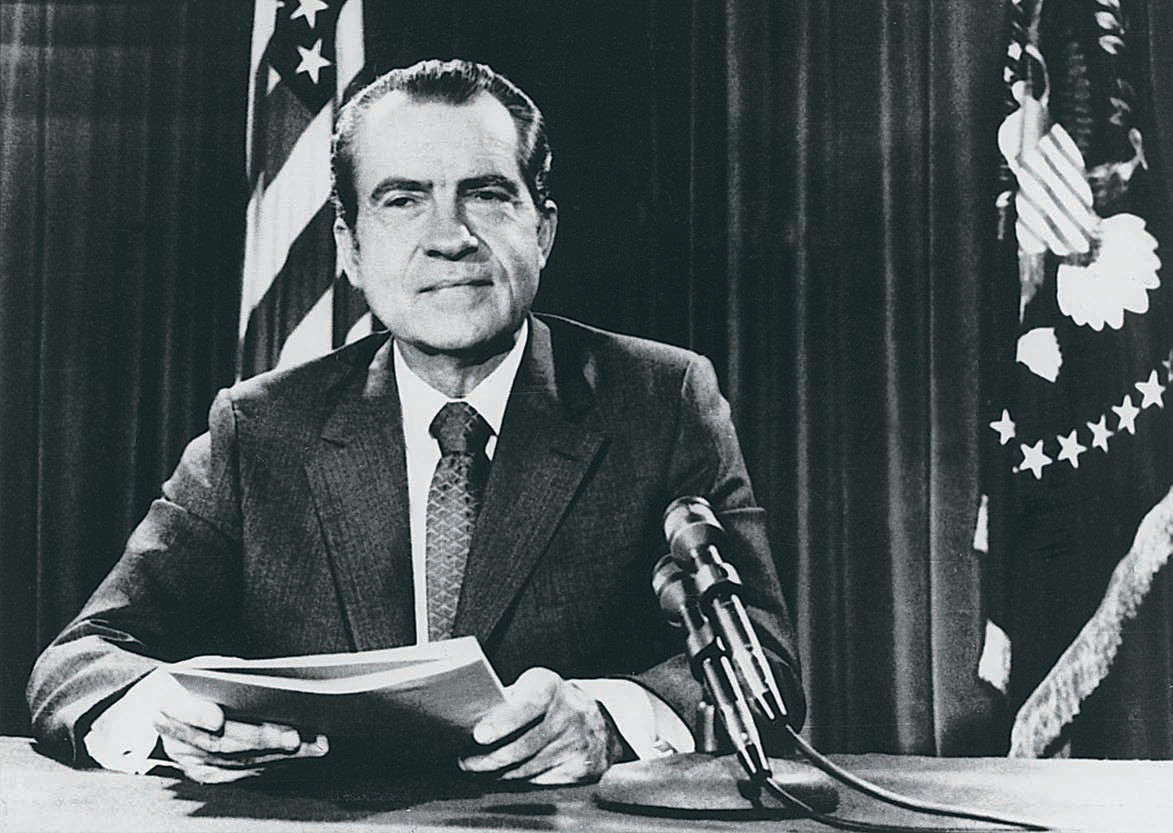

Пятнадцатого августа 1971 года в телевизионном обращении к нации президент США Ричард Никсон объявил о принятии Соединенными Штатами «Новой экономической программы». Одним из ее основных разделов стало сенсационное решение: МВФ более не имеет права свободно покупать и продавать золото в США. Это означало отказ Вашингтона от обязательства поддерживать официальную долларовую цену желтого металла и запуск процесса свертывания функционирования существовавшей международной валютно-финансовой системы (МВФС), основанной на фиксированных обменных курсах национальных валют.

Другими словами, 15 августа 1971 года односторонним решением Вашингтона многосторонние Бреттон-Вудские договоренности стали ничтожными. Исходя из соображений внутренней политики и игнорируя интересы союзников, Соединенные Штаты запустили процесс кардинальной перестройки МВФС. Этот процесс, длившийся несколько лет, завершился тем, что была создана новая система, обслуживающая глобальную экономику вот уже в течение почти пятидесяти лет. Но извлечены ли уроки из «шока Никсона»?

Другими словами, 15 августа 1971 года односторонним решением Вашингтона многосторонние Бреттон-Вудские договоренности стали ничтожными. Исходя из соображений внутренней политики и игнорируя интересы союзников, Соединенные Штаты запустили процесс кардинальной перестройки МВФС. Этот процесс, длившийся несколько лет, завершился тем, что была создана новая система, обслуживающая глобальную экономику вот уже в течение почти пятидесяти лет. Но извлечены ли уроки из «шока Никсона»?

Предпосылки кризиса Бреттон-Вудской системы

Исследователи выделяют три основные причины того, почему Бреттон-Вудская система не выдержала обрушившихся на нее испытаний. Во-первых, разногласия ее основных участников — США, Великобритании, Германии и Японии — в отношении того, какая из экономик должна принять меры по корректировке (tо adjust) национальных политик, чтобы избегать дисбалансов в мировой торговле (наличие перманентных профицитных/дефицитных торговых балансов) и поддерживать адекватную стабильность на валютных рынках. Во-вторых, последствия, например в виде высокого уровня процентных ставок, проводимой США экономической и монетарной политики, которая была прямо связанна с военными расходами из-за войны во Вьетнаме, оказавшие серьезное влияние на валютные рынки и мировую торговлю. В-третьих, неспособность национальных властей справиться с влиянием трансграничных перетоков (притоков-оттоков) капитала на экономический рост и финансовую стабильность.

Через много лет, в преддверии глобального финансового кризиса (ГФК) 20082009 годов, уже другая МВФС испытывала давление трех аналогичных факторов: глобальных дисбалансов и неспособности ведущих экономик их нивелировать с устраивающими всех издержками; плохо контролируемого роста госрасходов и госдолга в США, Японии и особенно в странах Южной Европы; волатильных трансграничных перетоков капитала в масштабах, многократно превышающих ситуацию сорокалетней давности. Но система устояла, правда, изрядно напугав лидеров западных экономик и Китая.

Весной 2011 года в одном из курортных местечек юга Китая по инициативе Франции, в то время председательствовавшей в Группе 20, состоялась весьма представительная международная конференция с участием президента Николя Саркози, посвященная реформе МВФС. Как выяснилось в ходе однодневного (!) мероприятия, желание французов что-то изменить в МВФС натолкнулось на неготовность других участников встречи подержать эту инициативу в главном: начать дискуссию о роли доллара в качестве ключевой резервной валюты и ответственности ее эмитента за предсказуемость валютных/обменных курсов как основы стабильности международных расчетов. Как пишет Гарольд Джеймс в фундаментальном исследовании International Monitory Cooperation Since Bretton Woods, реальная реформа МВФС возможна лишь в результате глубокого кризиса, которого, как известно, не было. В последующем была осуществлена лишь корректировка отдельных элементов системы: в частности, были расширены полномочия МВФ осуществлять многосторонний надзор за состоянием дисбалансов в глобальной экономике, и мировые державы стали сознательно участвовать в этом мероприятии. Через год «двадцатка», напомню, согласовала так называемое рамочное соглашение по сильному, устойчивому и сбалансированному росту; состоялась долгожданная докапитализация МВФ, включившая в себя частичное перераспределение квот в пользу стран формирующихся рынков и развивающихся государств; ресурсы фонда были увеличены за счет удвоения объемов новых соглашений о заимствованиях (New Arrangements to Borrow, NAB) и средств двусторонних кредитных договоров с рядом членов «двадцатки»; была сформирована так называемая глобальная сеть финансовой стабильности с МВФ в ее сердцевине.

Перечисленные выше решения удержали МВФС на плаву в том виде, как она функционирует в настоящее время. С известной долей условности ее современный механизм можно сравнить с механизмом часов, состоящим, как известно, из «силовой установки» (пружины) и нескольких прочно связанных друг с другом элементов — шестеренок. Нечто подобное можно наблюдать и в международной валютно-финансовой системе. Это резервные валюты при особой роли доллара США; поддерживаемые властями режимы плавающих обменных курсов, прежде всего резервных валют, а также режимы трансграничных перетоков капитала, не ограниченные юридическими, административными и иными барьерами; сознательное накапливаемые и целенаправленно используемые властями международные резервы; SWAP-соглашения между центральными банками стран резервных валют; наконец, МВФ как кредитор, надзорный орган и аналитический центр. Итого у механизма МВФС имеется шесть основных элементов, шесть «шестеренок». При этом, без каких-либо оговорок, самый важный из них — доллар США.

Что касается «силовой установки» системы, то такой «пружинкой» является состояние экономики США. Ее устойчивый рост, особенно совпадающий по циклу с хозяйственной конъюнктурой основных торговых и инвестиционных партнеров Соединенных Штатов, как правило, обеспечивает относительно устойчивое функционирование всей системы. Правда, возможен и обратный эффект, когда в силу действия различных причин «поведение» доллара становится фактором, оказывающим отрицательное влияние на темпы роста экономики США, на достижение национальных таргетов по инфляции, в частности к уровню безработицы. Из-за особого положения доллара в МВФС, а также через механизм плавающих валютных курсов проводимая ФРС монетарная политика не может не влиять на положение в других экономиках и на ситуацию на финансовых рынках. В результате события в американской экономике, как правило, несут в себе значительный эффект «заражения» (необязательно отрицательный) для всего остального мира.

Трудно представить себе, каким образом были бы преодолены последствия ГФК, если бы механизм МВФС не обладал способностью оперативно решать проблемы дефицита долларовой ликвидности в условиях резкого спроса на американскую валюту. Накопленные преимущественно в долларах США международные резервы, SWAP-соглашения, заключенные ФРС с Банком Англии, Банком Японии, Европейским центральным банком и Национальным банком Швейцарии, ресурсы и политика МВФ — все эти элементы системы позволили относительно быстро и с разумными издержками преодолеть упомянутый кризис. Многосторонние договоренности в сфере глубокой модернизации финансового регулирования, прежде всего в части упорядочивания и ужесточения надзора за глобальными системно значимыми банками, нормализовали в целом обстановку на финансовых рынках, создав предпосылки для использования их ресурсов в целях восстановления роста глобальной экономики. Современная МВФС выдержала нагрузку, порожденную ГФК. Но устоит ли система сейчас, когда вызванный COVID-19 глобальный кризис превзошел по масштабам своего предшественника и при этом за последние десять лет резко изменилась структура финансовых рынков как по участникам, так и по используемым финансовым инструментам?

График 1: Опасная асимметрия: масштабы использования доллара существенно превышают вес США в глобальной экономике

«Пороки» современной МВФС

Глобальный коронавирусный кризис (ГКК) кардинальным образом отличается от ГФК. Как известно, корни последнего лежали в провалах финансовых рынков и финансового регулирования. Корни коронавирусного кризиса находятся гораздо глубже, и они заметно разнообразнее, поскольку затронули реальный сектор национальных экономик. Более того, если ГФК — это в значительной мере стечение обстоятельств, определявшихся циклическим развитием экономик и рынков, то современные проблемы экономического роста, безработицы, социального неравенства связаны с вполне конкретными действиями властей, то есть не являются следствием циклического развития. Однако методы, посредством которых решались и решаются проблемы, вызвавшие ГКК, и по своему содержанию, и по последствиям не только близки, а практически совпадают с теми, что предпринималось 12 лет назад и, что особенно важно, опираются на все те же возможности современной МВФС и ее механизм. Сама же система остается прежней.

Здесь мы подходим, пожалуй, к ключевому вопросу, ответ на который предопределяет отношение к современной МВФС и к ее возможному реформированию: в чем состоит корневая (core) миссия системы? Консенсусного мнения на этот счет не существует. Для массового пользователя ее услуг МВФС — «место обитания» финансовых посредников, чья деятельность обеспечивает расчеты в мировой торговле и способствует более или менее рациональному распределению инвестиций в масштабах глобальной экономики.

Однако автору этих строк больше импонирует точка зрения, которой придерживается такой практик, каким был 12 лет подряд управляющий сначала Банком Канады, а затем Банком Англии Марк Карней, по совместительству долгое время председательствовавший и в Совете финансовой стабильности (СФС). Выступая 23 августа 2019 года перед участниками авторитетного Jackson Hall Symposium с лекцией на тему «Растущие вызовы для монетарной политики в действующей МВФС», он высказал мнение, что коренная миссия системы состоит в том, чтобы поддерживать такие условия и предпосылки функционирования, которые обеспечивали бы максимальное использование заложенного в глобальной экономике потенциала роста выпуска при сохранении его стабильности и финансовой безопасности в среднесрочной и особенно в долгосрочной перспективе.

Это заявление Карнея примечательно тем, что оно сделано через несколько лет после того, как был успешно преодолен ГФК. Но для Карнея важны не столько уроки прошлого, сколько наличие возможности эффективно решать задачи, стоящие перед центральными банками, по сути совпадающими с миссией МВФС. Такая постановка вопроса ведет к рассуждению о том, в состоянии ли система выполнять упомянутую выше миссию в условиях нерационального распределения финансовых ресурсов, когда их предложение идет со стороны развитых экономик, а спрос сконцентрирован в странах формирующихся рынков и развивающихся государствах. ГКК добавляет интриги к поиску адекватного ответа.

Отвечая на этот вопрос, Марк Карней выделяет «недостатки» (deficiencies) МВФС. В их перечне, состоящим из трех позиций, на первое место он ставит проблематику «доминирующей» валюты, то есть проблему места и роли доллара США в системе. В то время как глобальная экономика перестраивается, становясь все более многополярной, американская валюта остается такой же важной для системы, как и во времена краха ее предшественницы. Эту ситуацию канадец определяет как «растущую дестабилизирующую асимметрию в сердце современной МВФС». К числу других недостатков он относит избыточное накопление международных резервов и отсутствие адекватных инструментов для управления трансграничными перетоками капитала.

По понятным причинам (Карней излагает позицию, отражающую подходы центральных банков) в лекции не рассматриваются другие перекосы/пороки системы, ответственность за которые относится к обязанностям правительств (фискальных властей). Это отсутствие встроенного в МВФС механизма урегулирования суверенной задолженности (МУСЗ) и наличие (благодаря эффекту доминирующей валюты) у властей США неограниченных международными обязательствами возможностей экстратерриториального использования национального законодательства и финансовой инфраструктуры в политических целях.

Доллар США или доминирующая валюта

У доминирования американской валюты в МВФС имеется несколько измерений, каждое из которых и по отдельности, и в совокупности поддерживает, а периодически даже усугубляет такое доминирование. Это прежде всего использование доллара США как валюты цены товара во внешнеторговых контрактах. По оценке Марка Карнея, «американец» является «валютой выбора» не менее чем в 50% инвойсов, выставляемых участниками международной торговли. Этот факт сам по себе является свидетельством очевидного перекоса, если ориентироваться на долю Соединенных Штатов в мировом экспорте (не более10%) и мировом импорте (в пределах 20%).

Доминирование в мировой торговле дополняется доминированием на финансовых рынках: при выпуске ценных бумаг, при накоплении и формировании структуры международных резервов и даже при принятии суверенами (!) решений о валюте объявленного и оплачиваемого капитала недавно учрежденных — без Соединенных Штатов — Нового банка развития (известного также как Банк форума БРИКС) и Азиатского банка инфраструктурных инвестиций (АБИИ), а также в капитале финансовых институтов, где доминирующим акционером является Российская Федерация. Это Евразийский банк развития, Евразийский фонд стабилизации и развития, Российско-киргизский фонд развития. Две трети глобального выпуска ценных бумаг и международных (официальных) резервов номинировано в долларах США. Такая же доля у «американца» в структуре внешнего долга стран формирующихся рынков, и это при том, что на их экономики приходятся 60% глобального ВВП.

Отмеченное выше доминирование доллара США в МВФС объясняется многими факторами, в числе которых — глубина финансового рынка Соединенных Штатов, удобство в использовании доллара при международных расчетах благодаря обширной сети корреспондентских счетов американских банков, относительная стабильность курса, наконец, сила «традиций». В то же время доллар — это прежде всего национальная валюта США и только потом — доминирующая валюта МВФС. Такое двуединство, очевидно, отвечает интересам Соединенных Штатов, но далеко не обязательно совпадает с интересами всех других участников системы, поскольку ее состояние, а вместе с ней и глобальный экономический рост непропорционально зависят от веса американской экономики в глобальном ВВП и мировой торговле. Это противоречие — самый слабый элемент механизма МВФС, в том числе из-за того, что в Вашингтоне никак не приемлют многополярности современного мира.

Международные резервы

Довольно неожиданно к числу недостатков системы Марк Карней относит накопление и поддержание в значительном объеме международных (официальных) резервов, которые исчисляются триллионами (!) долларов США. Признавая роль резервов в качестве подушки финансовой безопасности, канадец, тем не менее, считает, что, во-первых, имеет место избыточное, а потому нерациональное накопление и, во-вторых, что этот финансовый ресурс можно было бы направить на поддержку адекватных темпов экономического роста и уровня безработицы. Данный вывод касается прежде всего стран формирующихся рынков. Учитывая миссию МВФС, более рационально, по мнению Карнея, в три раза увеличить ресурсы МВФ (с 1,0 до 3,0 трлн долларов США), а также не останавливать работу над укреплением Глобальной сети финансовой безопасности. Все это в совокупности плюс дальнейшее углубление многостороннего сотрудничества (синхронизация и координация мер в сфере кредитно-денежной политики) в состоянии обеспечить финансовую стабильность с меньшими, чем сейчас, издержками.

График 2: Активы, номинированные в американской валюте, продолжают доминировать в структуре международных резервов

Описанная выше позиция весьма привлекательна, поскольку рациональна. Однако если теоретически поставленную задачу решить можно, то практически заявленная цель недостижима, по крайней мере на горизонте ближайшего десятилетия. Во-первых, неясно, в какой из возможных трех форм (увеличение квотного капитала МВФ, сохранение и пополнение дополнительными ресурсами новых соглашений о заимствованиях или развитие практики заключения двусторонних кредитных соглашений между МВФ и отдельными экономиками) следует отдать предпочтение, поскольку каждая из них имеет весьма серьезные ограничения и недостатки, определяемые необходимостью договариваться, в то время как для функционирования международной валютно-финансовой системы важен автоматизм. Докапитализация фонда — оптимальный вариант. Но движение в этом направлении требует реформы управления МВФ, предполагающей, в частности, очередное перераспределение голосов в пользу развивающихся государств и стран формирующихся рынков, следствием которого не может не стать дальнейшее уменьшение доминирования США в фонде, к чему Вашингтон явно не готов.

Что касается второй и третьей формы увеличения ресурсной базы фонда, то в данном случае речь может идти только о платных, возвратных и частично «обусловленных» деньгах. Это обстоятельство уменьшает заинтересованность государств-реципиентов в получении соответствующей поддержки, тем самым «консервируя» их позиции в отношении накопления международных резервов как средства поддержания стабильности национальных рынков капитала. В то же время сохранение сложившегося статус-кво означает, что устойчивость МВФС к шокам будет зависеть не столько от самой системы, сколько от факторов, которые она не контролирует.

График 3: Ключевыми валютами платежа в международной торговле являются доллар США и евро

Во-вторых, движение в направлении, предлагаемом Марком Карнеем, не может не натолкнуться на противодействие США. Использование любой из трех форм укрепления ресурсной базы МВФ означает признание многополярности как источника глобального управления. В рамках одобренного Группой 20 Плана действий по поддержке глобальной экономики в период пандемии COVID-19 (The G20 Action Plan — Supporting the Global Economy Through the COVID-19 Pandemic) Соединенные Штаты были весьма конструктивны с точки зрения многостороннего сотрудничества. Однако едва ли можно рассчитывать на то, что эта позиция будет поддерживаться и в том случае, если в практическую плоскость перейдет вопрос о такой реформе МВФС, которая предполагала бы приведение механизма ее функционирования в соответствие современным реалиям.

Трансграничные перетоки капитала

В отличие от оспариваемой многими оценки роли доминирующей валюты и международных резервов в качестве deficiencies механизма МВФС, вокруг проблематики трансграничных перетоков капитала (ТПК) уже сложился устойчивый консенсус в отношении того, что данное явление, играя важную роль в глобальном развитии, относится к числу постоянно действующих угроз устойчивости как самой системы, так и финансовой безопасности, прежде всего стран — реципиентов капитала. Практически сразу после завершения в конце 90-х годов прошлого века азиатского финансового кризиса международные организации — МВФ и ОЭСР — запустили процессы комплексного исследования роли и места перетоков капитала в глобальной экономике, поскольку его уроки однозначно свидетельствовали, что масштабные, волатильные, непредсказуемые ни по срокам, ни по направлениям перетоки (в данном случае оттоки) не только усугубили положение в затронутых ими экономиках, но и несли в себе «эффект заражения» других участников МВФС. Фонд разрабатывает и продвигает в качестве руководящего документа «Институциональный подход к управлению потоками капитала», а ОЭСР начинает пересмотр содержания Кодекса по либерализации движения капитала, имея в виду адаптацию его положений к изменениям, происходящим в глобальной экономике.

График 4: Кредиты МВФ являются одним из существенных страховочных механизмов функционирования международной валютно-финансовой системы

О том, насколько мощными и деструктивными (часто проциклическими) могут быть ТПК, свидетельствуют следующие факты. В период наиболее острой фазы ГКК, пришедшейся на мартапрель 2020 года, страны формирующихся рынков теряли свыше 100 млрд долларов США в день, которые выводились зарубежными инвесторами из акций и облигаций как суверенов, так и хозяйствующих субъектов. По темпам и масштабам вывода средств, а также по охвату юрисдикций и рынков эта ситуация превзошла аналогичные показатели времен ГФК. Как следствие, весной 2020 года имела место резкая корректировка на валютных рынках. По отношению к доллару просели валюты Бразилии, Мексики, России, Саудовской Аравии, Индии, Турции. Индекс бразильского реала, например, падал до 75% от уровня, наблюдавшегося до начала оттока капитала. Между тем, по оценкам МБРР, пятая часть зарегистрированных за последние сорок лет колебаний притока/оттока капитала в страны формирующихся рынков неизменно завершалась финансовыми кризисами в этих юрисдикциях.

Особенности функционирования современной МВФС, ее структура, о которых говорилось ранее, таковы, что сначала система поддерживает «факторы выталкивания» капитала из развитых экономик (одна из причин — низкие доходности финансовых активов на рынках этих государств). Однако затем срабатывают факторы обратного возврата капитала, в частности из-за нестабильности финансовых рынков стран-реципиентов. В период после ГФК влияние на перетоки капитала push-факторов стало особенно заметным явлением, поскольку резко упали доходности финансовых институтов и существенно изменилась структура ТПК. Как отмечалось выше, банковские кредиты оказались замещенными так называемым рыночным финансированием (market based financing), ориентированным на получение/предоставление финансовых ресурсов за счет продажи (размещения) облигационных займов как суверенными, так и корпоративными заемщиками, причем как из развитых экономик, так и из стран формирующихся рынков. Более того, для последних почти все увеличение притока капитала за последние восемь лет связано с «рыночным финансированием».

В принципе, этот сдвиг можно отнести к числу положительных изменений в МВФС. Однако имеется одно «но»: «поставщиками» капитала выступают чаще всего небанковские финансовые посредники (НБФП): пенсионные фонды и страховые компании, другие институциональные инвесторы, среди которых выделяются так называемые открытые денежные фонды, работающими преимущественно на вторичных рынках на основе роботизированных технологий и индексов.

Существенным недостатком такой практики и структуры ТПК является то, что она уменьшает устойчивость перетоков капитала, так как основанные на рыночных сделках эти процессы весьма чувствительны к изменениям и в «риск-аппетите», и в финансовых условиях заимствований, и даже к «словесным интервенциям» фискальных и кредитно-денежных властей. К числу проблем, требующих внимания, относится также то, что НБФП, приходя на вторичные рынки, осуществляют портфельные инвестиции, скупая ранее выпущенные акции и облигации, то есть инвестируемые ими денежные средства едва ли доходят до реального сектора экономик стран-реципиентов, а потому не содействуют их экономическому росту.

Итак, периодически возникающее негативное влияние трансграничных перетоков капитала на устойчивость МВФС превратилось в постоянно действующий фактор. Важно и то, что эти перетоки прямо и непосредственно влияют на другие элементы механизма системы, прежде всего на положение доминирующей валюты, состояние международных резервов, использование SWAP-соглашений.

В то же время вызовы, исходящие от ТПК, адекватно воспринимаются фискальными и денежными властями стран — членов Группы 20, которая, по сути, объединяет и доноров, и реципиентов капитала. Возможно, это один из наиболее значимых факторов того, что в 2020 и 2021 годах МВФС выдержала и выдерживает стрессовые нагрузки, вызванные ТПК. Другой фактор — затронутые юрисдикции (Аргентина, Китай, Индия, Турция) полагаются как на макропруденциальные меры реагирования на перетоки капитала, так и на меры валютного регулирования. Последние уже прямо относятся к управлению перетоками капитала, и именно им отдается предпочтение: вводятся диверсифицированные по отношению к участникам финансовых рынков требования по формированию резервов, а также по размерам коэффициентов ликвидности валютных финансовых инструментов; устанавливаются лимиты на операции с валютными деривативами; используются налоговые и иные фискальные стимулы по ограничению оттока капитала; расширяется практика применения в отношении валютных кредитов методов «взвешивания рисков», а также внедрения ограничений на операции, проводимые с долговыми инструментами брокерами и дилерами.

Эффективность усилий властей стран-доноров и особенно государств — реципиентов капитала по сдерживанию «эффектов заражения», вызываемых трансграничными перетоками капитала, еще предстоит оценить, поскольку выход из ГКК только начался. Но уже сейчас очевидно, что используемые меры едва ли приблизят МВФС к адекватной устойчивости. Никуда не ушла и даже увеличивается асимметрия между значимостью доллара США в системе (COVID-19 только подтолкнул заемщиков к фондированию в «американце») и растущей многополярностью глобального развития и управления.

Всеобъемлющий механизм урегулирования суверенной задолженности

Отношения, которые вместе с национальными финансовыми системами призвана «обслуживать» МВФС, — это в значительной мере отношения между кредиторами и заемщиками: суверенами, хозяйствующими субъектами, международными (многосторонними) организациями, домохозяйствами. Прямым следствием их взаимодействия в финансовой сфере является задолженность, которую применительно ко всем заимствованиям МВФ определяет, как «глобальный долг».

Для двух категорий задолженности — корпоративной и домохозяйств — существуют и относительно успешно применяются механизмы урегулирования проблемных ситуаций, связанных с неспособностью дебитора обслуживать и погашать накопленный долг на ранее согласованных условиях. Как правило, в рамках национальных юрисдикций долговые проблемы таких дебиторов решаются в соответствии с законодательством о банкротстве (или в его «тени»). Что касается суверенных заемщиков, то ситуация с их возможным банкротством (объявлением дефолта по их обязательствам) остается, мягко говоря, неоднозначной.

График 5: Глобальный финансовый кризис привел к резкому расширению использования ресурсов МВФ и двухсторонних своп- соглашений для стабилизации международной валютно-финансовой системы, а также к активизации накопления международных резервов

Отсутствие встроенного в МВФС всеобъемлющего механизма урегулирования суверенной задолженности, механизма, который позволял бы оперативно и с наименьшими издержками для заемщиков и кредиторов решать финансовые проблемы взаимных отношений, еще один «недостаток» системы. Намеренно не использую категорию «долговые проблемы», поскольку речь идет не только об обязательствах (долге), но и о требованиях или активах, представляющих в финансовом и юридическом отношении две стороны одной и той же медали, которую — так повелось — чаще всего называют суверенным правительственным долгом.

Относительно успешно решаются долговые проблемы, связанные с отсутствием у дебиторов средств для погашения и обслуживания задолженности по заимствованиям, пользующимся официальной поддержкой. Это государственные экспортные кредиты, кредиты официальной помощи развитию, кредиты коммерческих банков, предоставленные под гарантии или страховое покрытие специализированных и нередко контролируемых государством агентств экспортных кредитов и кредитных гарантий. Для урегулирования этой категории задолженности имеется Парижский клуб официальных кредиторов, действующий как их неформальное объединение, то есть как «клуб по интересам». Но он «встроен» не в МВФС, а в Казначейство Франции. В отличие, в частности, от МВФ, он не имеет какого-либо юридического статуса, например не является международной организацией, не имеет собственного бюджета. Проводимая им разноплановая работа финансируется французскими налогоплательщиками и по этой причине не может не быть в какой-то мере «заточена» под обеспечение интересов Пятой республики как кредитора. Правда, благодаря использованию клубом принципа принятия решений на основе консенсуса, его члены чувствуют себя вполне комфортно, поскольку имеют возможность добиваться принятия устраивающих их решений.

Однако даже в части упомянутой выше категории суверенного долга механизм, используемый Парижским клубом, не является всеобъемлющим. Крупнейший суверенный кредитор — КНР — воздерживается от полномасштабного членства в клубе, отдавая предпочтение участию в его работе в качестве наблюдателя. Приносят лишь ограниченный успех попытки США и их союзников склонить Пекин к использованию многостороннего механизма урегулирования суверенного долга. Пока максимум, чего они добились, — взаимодействие с Китаем в рамках «коронавирусной повестки»: КНР участвует — наряду с другими членами «двадцатки» — в инициативе по переносу вправо (отсрочке) платежей по государственному долгу нескольких десятков развивающихся стран (Debt Service Suspention Initiative, DSSI), а также не заблокировал принятие Группой 20 документа под названием Common Framework for Sovereign Debt Treatments Beyond the DSSI.

Выход на указанные выше договоренности можно рассматривать как успех Казначейства Франции, как шаг в направлении появления элементов всеобъемлющего МУСЗ. Однако это весьма малый успех. За пределами договоренностей остались, например, долговые требования многосторонних банков развития (МБР).

Что касается других категорий долговых обязательств — по банковским кредитам и облигационным займам, — то здесь можно говорить только о небыстром и весьма затратном для дебитора механизме урегулирования на основе принципа ad hoc. Основой данного подхода является учреждение для каждого суверена своего комитета кредиторов. Для облегчения процесса урегулирования задолженности по облигационным займам в начале ХХI века в кредитную документацию стала в массовом порядке вводиться специальная оговорка (ковенанта) о коллективных действиях кредиторов — держателей облигаций (Collective Action Clause). Это несколько улучшило перспективы оперативного урегулирования этой категории задолженности, хотя и оставило за рамками такого механизма тему поведения «фондов-стервятников», то есть тех частных кредиторов, кто приобрел облигации на вторичном рынке по бросовым ценам, стремится на этом хорошо заработать, а потому не особо заинтересован сотрудничать с комитетом кредиторов. В свете быстро входящих в моду выпусков «зеленых» облигаций или облигаций, эмитируемых на основе ESG-принципов, разработка правил урегулирования задолженности по таким выпускам приобретает уже не только финансовый, но и политический контекст.

Отсутствие всеобъемлющего механизма решения долговых проблем суверенных заемщиков — важнейший «недостаток» системы. В условиях, когда преодоление коронавирусного кризиса осуществлялось с использованием беспрецедентных по масштабам заимствований, а перспективы восстановления роста экономик стран-дебиторов выглядят далеко не самыми оптимистичными, отсутствие такого механизма является одной из наиболее актуальных проблем глобального управления.

Экстратерриториальное применение законодательства США

Ключевая роль доминирующей валюты в устойчивом функционировании МВФС предопределяет неизбежность использования ее участниками финансовой инфраструктуры Соединенных Штатов для проведения всех валютных операций с использованием «американца»: корреспондентских счетов, открытых в американских банках в долларах США, депозитариев, брокеров, дилеров и прочих финансовых посредников, строящих свою деятельность в соответствии с законодательством США. По этой причине очевидно, что нормальная работа механизма системы не может не зависеть от правил, процедур, порядков, инструкций проведения финансовых операций, внедренных американскими фискальными и денежными властями, а также регулятором финансовых рынков (Комиссия по ценным бумагам).

Резко увеличившееся в последние годы по масштабам экстратерриториальное применение Вашингтоном национального законодательства в политических целях — прямая угроза устойчивому функционированию МВФС, а ее зависимость от политически мотивированных решений американских властей — очевидный «порок» этой системы. Запреты на проведение финансовых операций, санкции в отношении суверенных государств, их юридических и физических лиц, угрозы применения ограничений — все это в совокупности не может не сказываться на функционировании МВФС.

Наиболее яркий пример, не имеющий прямой страновой «окраски», — серьезное разрушение сети корреспондентских отношений коммерческих банков, связанное как с санкционным давлением США, так и с рекомендациями FATF по противодействию финансированию терроризма и отмыванию доходов, полученных преступным путем. Практическое применение американскими финансовыми посредниками предписаний национальных властей Соединенных Штатов — серьезная проблема глобального развития и управления.

Ситуация развивается в направлении фрагментации глобальных финансовых рынков, о чем регулярно напоминает «двадцатке» СФС. Санкции в отношении относительно небольших экономик (КНДР, Иран, Венесуэла и другие) и особенно угроза их применения в отношении Китая усугубляют ситуацию, поскольку серьезный удар может быть нанесен уже по торговому финансированию. Власти зарубежных стран вынуждены реагировать, в частности идти по пути развития систем/механизмов и стимулирования расчетов в национальных валютах. Принесет ли пользу глобальному росту такая политика — это еще вопрос. Но на этапе становления новых практик этот переход увеличит издержки хозяйствующих субъектов и, очевидно, цены на экспортируемые/импортируемые товары.

Остается открытым вопрос и о соответствии экстратерриториального применения США национального законодательства обязательствам, принятым американскими властями в рамках Кодекса ОЭСР по либерализации движения капитала. Очевидно, что санкции в сфере допуска на долговые рынки Соединенных Штатов явно не корреспондируют как с идеологией кодекса, так и отчасти с его «буквой». Весьма примечателен следующий факт. На этапе участия стран — членов Группы 20 в подготовке очередных поправок к кодексу, когда государства, не являющиеся членами ОЭСР, получили возможность высказывать свои мнения и комментарии по проекту нового документа, руководству организации было направлено специальное обращение с просьбой объяснить, как политика санкций вписывается в нормы кодекса. Поправки уже приняты, а ответа так и не последовало. Как представляется, этот случай — прямое свидетельство того, что зависимость функционирования МВФС от «причуд» экстратерриториального применения американского законодательства не является сильной стороной системы.

При всех этих недостатках их наличие в системе пока не выглядит для нее приговором: МВФС продолжает относительно успешно обслуживать глобальную экономику. Почему? Самым важным из многих факторов стало то, что учтены причины краха Бреттон-Вудской системы. Во-первых, свершившимся событием является координация политики (финансовой, регуляторной, фискальной), осуществляемая на многостороннем уровне в рамках Группы 20 и СФС, чего явно не хватало пятьдесят лет назад. Во-вторых, глобальные дисбалансы перестали быть самодовлеющим фактором экономического роста и системных рисков: хотя и не без проблем, во втором десятилетии XXI века разрывы в международных позициях экономик заметно сократились и, самое главное, не растут. В-третьих, хаотичные/волатильные перетоки капитала являются предметом пристального внимания со стороны и национальных властей, и международных организаций (МВФ и ОЭСР), которые весьма приблизились к тому, чтобы вовремя вмешиваться, нивелируя эффекты «заражений».

В то же время МВФС остается «заложницей» приоритетов внутренней политики США. В этом плане ничего не изменилось. По-прежнему высока вероятность, что в угоду «национальным интересам» Соединенные Штаты в одностороннем порядке откажутся, как это случилось в 1971 году, от выполнения международных обязательств, определяющих их роль в МВФС, например о предоставлении долларовой ликвидности в рамках SWAP-соглашений между ФРС и центральными банками ряда стран. Угроза исходит и от государственного долга США, объем которого превышает 100% ВВП и продолжает расти. В условиях глобальной конфронтации политически мотивированный дефолт по казначейским обязательствам, составляющим основу международных резервов (финансовых активов) зарубежных экономик не выглядит абсолютно невероятным событием. Не все ясно и с перспективами появления всеобъемлющего МУСЗ. «Схлопывание» четвертой долговой волны, о которой регулярно напоминает МБРР и которую пока «не замечает» «двадцатка», станет серьезным испытанием и для дебиторов, и их кредиторов, а также для всей системы.

Перспективы реформирования МВФС

Учитывая, что перечисленные выше «недостатки» системы, с одной стороны, носят не конъюнктурный, а структурный характер, а с другой — определяют саму сущность современной МВФС, ее реформирование не может быть быстрым и бесконфликтным. На укрепление позиции юаня как повсеместно используемой наряду с долларом США резервной валюты уйдут годы, если не десятилетия. Однако двигаться в этом направлении необходимо в интересах устойчивости МВФС и отрадно, что китайские власти принимают соответствующие меры, например в части снятия ограничений по допуску иностранных инвесторов на внутренний рынок капитала.

Какие-то решения могут быть проработаны и приняты в сфере укрепления ресурсной базы МВФ и более прагматичного подхода к накоплению международных резервов. Договоренности «двадцатки» о запуске процесса шестнадцатого пересмотра квот дают надежды на этот счет, а активное участие фонда в финансировании антикоронавирусных мероприятий может стать дополнительным аргументом в пользу того, что проблему надо решать.

Однако в наиболее срочном реагировании нуждаются две другие «уязвимости» МВФС: во-первых, неуправляемые трансграничные перетоки капитала, прежде всего в ссудной форме, уже хотя бы потому, что, как отмечалось выше, облигационные заимствования стали доминирующим видом кредитования, и, во-вторых, отсутствие встроенного в систему всеобъемлющего механизма урегулирования суверенного долга.

Даже после серии региональных долговых кризисов — латиноамериканского, азиатского, европейского — разработка и внедрение в практику всеобъемлющего МУСЗ так и не состоялось. Наработки первого заместителя директора-распорядителя Энн Крюгер начала ХХ века «убраны на полку». В то же время увидел свет ряд документов и положений, которые были приняты или, в худшем случае, «индоссированы» на многостороннем уровне Группой 20 в качестве ее официальных документов и положения которых так или иначе касаются рассматриваемой темы. Со стороны дебиторов это «Наставления МВФ и МБРР по управлению государственным долгом». Со стороны «руководства» для кредиторов — «Ключевые атрибуты эффективных режимов финансового оздоровления (resolution) финансовых институтов». С обеих сторон — «Институциональный подход к применению мер управления перетоками капитала» (МВФ), поправки в Кодекс по либерализации движения капитала (ОЭСР), «Принципы эффективного урегулирования суверенной задолженности» (разработан Институтом международного финансирования; документ принят к сведению «двадцаткой»), «Принципы ответственного поведения кредиторов и заемщиков» (Группа 20) и ряд других.

График 6: Шесть стран-эмитентов резервных валют за последние 600 лет. Кто следующий?

На взгляд автора, объединение на одной платформе (для начала в форме организации обмена мнениями) принципов, правил и процедур осуществления международных заимствований/кредитования и урегулирования суверенной (проблемной) задолженности как они зафиксированы в упомянутых выше документах, позволит избежать ситуации начала 2000-х годов, когда так и не состоялась сколько-нибудь глубокая дискуссия по механизму реструктуризации суверенного долга (Sovereign Debt Restructuring Mechanism). Тогда с подачи Казначейства США неоправданно быстро стали доминировать оценки, что МВФ хочет получить право банкротить суверенных дебиторов. Политики, похоже, не захотели разглядеть того, что авторы инициативы весьма близко подошли к пониманию необходимости работать над проблемной задолженностью.

На выходе из карантинного кризиса, который совпадает с завершающей стадией четвертой долговой волны, не избежать обострения проблем платежеспособности суверенных дебиторов, а вместе с ними и проблем их многочисленных кредиторов. Как следствие, появятся предпосылки к тому, чтобы начать предметную работу в рассматриваемой области. Почему бы ГФК не стать катализатором работы над механизмом урегулирования суверенного долга как неотъемлемого элемента МВФС?

В контексте открывающихся возможностей важно максимально использовать ранее согласованные позиции. Важную роль может сыграть и правильный выбор переговорной площадки, особенно на первом (начальном, подготовительном) этапе, когда договариваются не политики, а узкие специалисты — финансисты и юристы.

Как представляется, Парижский клуб официальных кредиторов лучше других структур, в том числе МВФ и ЮНКТАД, готов к тому, чтобы: а) организовать соответствующую дискуссию и б) оказать ей очень сильную методологическую поддержку. Во-первых, ни одна в мире структура не может сравниться с клубом ни по числу реструктуризаций суверенного долга, ни по накопленному опыту нахождения компромиссов. Во-вторых, благодаря использованию принципа сопоставимости условий урегулирования различных категорий задолженности Казначейство Франции отлично разбирается в том, что касается суверенной задолженности по банковским кредитами и облигационным займам. В-третьих, по сравнению с МВФ, где доминируют США, имеющие право в одностороннем порядке наложить вето на принципиальные решения фонда, клуб политически менее ангажирован и за многие десятилетия существования (он образован в 1956 году) наработал навыки достижения договоренностей на многостороннем уровне в самых различных ситуациях.

Парижский клуб как переговорная площадка вполне может быть использован и для обсуждения проблематики управления ТПК. Хорошо известно, что по объему перетоки капитала, связанные с инструментами международных заимствований, в разы превышают все другие формы движения капитала. К тому же при клубе уже существует Парижский форум, учрежденный в 2013 году по инициативе России и Франции для организации диалога между официальными и частными кредиторами суверенных заемщиков. Форум регулярно проводит заседания и уже стал, как представляется, частью глобального управления.

В интересах создания предпосылок для разработки всеобъемлющего механизма урегулирования суверенной задолженности можно было бы рассмотреть вопрос об институционализации Парижского клуба, превращения его в международную организацию с собственным уставом и бюджетом. Удачные примеры такой трансформации уже имеются. Так, Форум финансовой стабильности, появившийся на свет на волне азиатского кризиса, преобразован «двадцаткой» в СФС, учрежден как юридическое лицо по швейцарскому праву и уже сыграл совместно с Банком международных расчетов ключевую роль в разработке мер в сфере реформы финансового регулирования.

Постоянно действующий диалог, аналогичный Парижскому форуму по суверенной задолженности, желательно организовать и по проблематике последствий для МВФС экстратерриториального применения США национального законодательства. Противоречия, особенно вызываемые применением вторичных санкций, не могут не накапливаться. Разумеется, участникам МВФС не под силу отменить решения, принимаемые Вашингтоном на высоком политическом уровне. Но и делать вид, что все всех устраивает, недопустимо.

В условиях трансформации глобальной экономики и глобального управления в направлении многополярности неправильно мириться с «недостатками» существующей МВФС, которая, очевидно, будет все дальше отставать от «новой реальности». Систему необходимо реформировать. Как образно сказал в своей лекции Марк Карней, «рядом с реформаторами могут быть равнодушные прохожие, но не должно быть незаинтересованных наблюдателей. Мы все в ответе за фиксацию “красных” (fault) линий МВФС».

* Старший банкир ВЭБ.РФ.

Хочешь стать одним из более 100 000 пользователей, кто регулярно использует kiozk для получения новых знаний?

Не упусти главного с нашим telegram-каналом: https://kiozk.ru/s/voyrl