Олигарх увидел перспективу

Частный российский капитал все последние пять лет наращивает инвестиции в сырьевые отрасли и в отрасли чуть более высоких переделов. Девальвация сделала инвестиции в сырье и его первичную переработку экономически эффективными. Однако этих инвестиций недостаточно для разгона экономики.

Журнал «Эксперт» во второй раз публикует рейтинг инвестиционной активности российских компаний. Теперь это уникальное ежегодное исследование трат российских компаний на капитальные вложения — здания, сооружения, станки, оборудование, магистрали и т. д. То есть на средства производства. В рамках исследования мы составляем рейтинг 200 крупнейших инвесторов в российскую экономику.

Традиционно рейтинг возглавляет российская газовая монополия «Газпром» (траты в 2018 году — 1,64 трлн рублей), да и вообще нефтегаз, оплот инвестиционной стабильности страны. Этот сектор обеспечивает половину инвестиций в основной капитал в нашем рейтинге. Однако если посмотреть на динамику капиталовложений за последние пять лет, то драйверы инвестиционного развития постепенно смещаются, инициативу перенимает частный капитал, не связанный с добычей нефти и газа, который инвестирует в повышение переделов и рост эффективности производств.

Лошадей не поменять

Удивительно: российский частный капитал тяготеет к переработке. И другое удивительное: в России частный бизнес наращивает инвестиции быстрее государственного. Особенно это чувствуется в полусырьевых секторах, которые добавляют переделы к добываемым в стране ресурсам. За пять лет инвестиции в этом секторе почти удвоились, несмотря на санкции, вяло растущую экономику, рост налогового бремени, дороговизну кредита и отчасти благодаря низким ценам на сырье в мире. Секрет здесь прост: относительно низкий курс рубля делает экспорт несложных товаров из страны выгодным делом. Плюс в основном в этом секторе доминирует частный капитал, а частная инициатива быстрее находит средства, существенно быстрее принимает решения и активнее вкладывается в развитие. (см. «Логика инвестирования»).

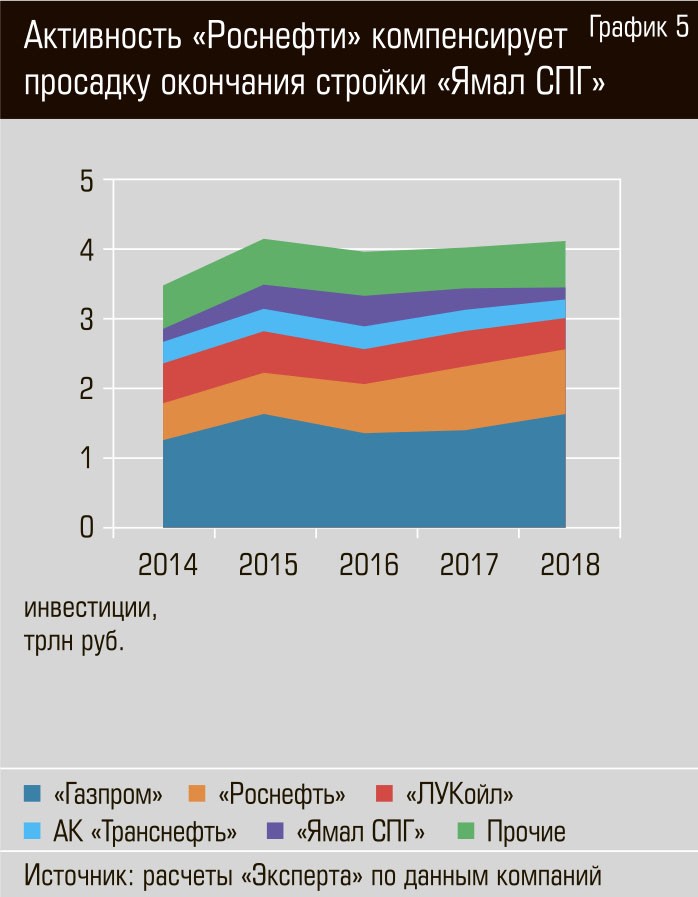

На фоне галопа частных инвестиций в переработку несколько выдохлись старые кони российской экономики — нефть и газ. Пока эта группа инвесторов идет медленным шагом и предпочитает не наращивать вложения, хотя это по-прежнему основная тягловая сила нашей экономики. Исключение — «Роснефть», государственная компания, которая вкладывает в свои проекты столько же, сколько все крупные частные сырьевые и полусырьевые предприятия вместе взятые. При этом «Роснефть» наращивает вложения примерно с той же скоростью, что и частный капитал, замещая инвестиционную просадку в газовой сфере.

Отдельный разговор — инфраструктура. Здесь чаще преобладает форма государственно-частного партнерства, и наше исследование говорит, что и здесь есть инвестиционно привлекательные направления. С одной стороны, частные инвестиции уходят из электроэнергетики, многие компании, приватизированные в ходе реформы РАО ЕЭС, притормозили строительство. В капвложениях их замещают государственные игроки — «Россети», «ИнтерРАО», «Русгидро», «Росатом». Инвестиционную паузу взяли телекомы и коммунальщики. На этом фоне выраженный тренд — растущие вложения транспортников. Это и метрополитен, и железные дороги (тут, естественно, инвестируются государственные деньги), и обновление подвижного состава, и строительство портов и аэропортов (а вот в этой сфере активны частные инвестиции). Набирает темпы строительство платных автомагистралей. Транспортная инфраструктура — второй после перерабатывающей промышленности важный драйвер инвестиционной активности в последние годы.

А вот сектора экономики, нацеленные на внутренний конечный спрос, стагнируют. Обрабатывающей промышленности пока не хватает стимулов для наращивания и модернизации производств. Капитальные вложения здесь хотя и растут, но на уровне инфляции. Розничная торговля и вовсе сбавляет темпы инвестиций. Не очень заметны вложения сельхозпредприятий, строителей и ИT, хотя эти отрасли некапиталоемкие.

Бренность мая

О чем майские указы президента? В первую очередь об инвестициях. Инвестиции со стороны государства и бизнеса должны пойти на обновление медицины, образования, жилья, на создание новых отраслей экономики — например, необходимо создать масштабные системы переработки мусора, инвестировать в экологичность вредных производств, в цифровизацию хозяйства. Гигантские средства должны пойти на обновление транспортной инфраструктуры. Майские указы подразумевают суммарные вложения 26 трлн рублей за пять лет, в том числе 17 трлн рублей государственных средств. Инвестиции в ВВП страны должны вырасти с 17 до 25% к 2024 году, а если считать в текущих ценах, то с 17,5 трлн рублей в год до 24 трлн рублей, то есть на 40%.

Для достижения этих целей государство перетянуло и без того небольшое одеяло российской экономики на себя. Оно повысило налоговое бремя, подняв ставку НДС на 11% (на 2 п. п.) и увеличило пенсионный возраст с целью уменьшить траты бюджета на пенсионную систему. Эти деньги были изъяты у населения и бизнеса. Эффект этого мы сейчас наблюдаем — снижение спроса на внутреннем рынке, стагнация на рынке жилищного строительства и розничных продаж, вялый спрос на продукцию обрабатывающей промышленности.

Однако спустя полтора года после обнародования майских указов деньги, изъятые из экономики, так и не вернулись в нее. Федеральный бюджет России в первом полугодии 2019 года исполнен с профицитом в 1,56 трлн рублей, а любые инвестиционные инициативы, в том числе по майским указам, тонут в бюрократических коридорах.

Например, летом 2018-го, чтобы найти деньги на приоритетные государственные проекты, было предложено изъять сверхприбыль у 14 крупных химических, горнодобывающих и металлургических компаний, которую те получили за счет девальвации рубля. Это порядка 500 млрд рублей. Позднее концепцию изменили и отказались от изъятий: бизнес согласился инвестировать эти средства в свои или государственные проекты. Перечень проектов составили из того, что предлагали регионы, министерства и сами компании. Отбор вела специальная рабочая группа, которая столкнулась с тем, с чем сталкивается рынок инвестиций в инфраструктуру все последние годы, — небольшим числом готовых к реализации проектов. Из 900 предложенных проектов к началу 2019-го к хорошо проработанным рабочая группа отнесла 13, а к почти проработанным — еще около десятка. Общий объем необходимых инвестиций в 13 проектов, которые прошли отбор, составляет 906 млрд рублей, причем большая часть — 68,6% — приходится на ВСМ «Москва — Казань».

Этот пример показывает, что принуждение к инвестированию не работает. Но это не значит, что нет механизмов к стимулированию капиталовложений. Например, в первом полугодии 2019 года рост инвестиций в основной капитал в Москве составил рекордные 19%. Во многом это произошло за счет того,

что выбытие частного капитала из-за кризисных явлений 2014 года было компенсировано вливаниями из городского бюджета. Вложения в строительство дорог, метро, в модернизацию железнодорожного сообщения, в благоустройство привели к тому, что за госденьгами в столице последовали и частные инвестиции (см. «Как заманить инвестора»).

Инвестиции в основной капитал порождают экономический рост, и эти два показателя идут бок о бок. При этом с каждым годом требуется все больше инвестиций в основной капитал для поддержания роста ВВП и роста промышленности. Наглядно это демонстрирует график 1. С 2004 года в сопоставимых ценах инвестиции в стране выросли на 85%, тогда как ВВП — лишь на 43%.

Согласно данным Росстата, по итогам прошлого года в России было инвестировано 17,5 трлн рублей. Величина эта в сопоставимых ценах хуже рекордного 2013 года, однако близка к нему. И тем не менее экономика не демонстрирует динамичного роста. В последние годы эластичность инвестиций к ВВП составляла 2, то есть два рубля вложенных в основной капитал давали 1 рубль прироста ВВП. По всей видимости, это происходит потому, что часть средств идет на компенсацию выбывающих фондов, а остальное — на создание новой экономики.

Куда пошли эти деньги? Если верить тому же Росстату, более половины этих средств в России идет на здания и сооружения: жилую, коммерческую и производственную недвижимость. И лишь треть на станки и оборудование. Остальное — прочие инвестиции, в том числе в интеллектуальную собственность. Если посмотреть на структуру инвестиций динамичной экономики Китая, то здесь на недвижимость приходится лишь 23%, остальное — инвестиции в производственные активы. Если сравнить с ВВП, то цифры еще более красноречивы: на средства производства в России уходит около 6% ВВП, и это катастрофически мало. Китай в станки и оборудование вкладывает 30% ВВП. Для того чтобы выйти на темпы роста Китая, России необходимо вкладывать именно в средства производства в пять раз больше, чем мы вкладываем сейчас.

Множество ниш

Есть ли в России ниши, куда можно привлечь инвестиции? Да, и их очень много. Страна — мировой сырьевой донор, и нам нужно строить заводы по переработке газа, нефти, зерна, леса. Нефть, газ, уголь — массово экспортируемая из страны продукция с нулевым переделом, мазут — низший передел, а бензин, бумага, мука — низкий передел. Но производные от нефтехимической продукции в виде пластмассы, резины и так далее могут относиться как к низкому, так и к высокому переделу. Даже если Россия перейдет от нулевого передела всего добываемого в стране сырья к низкому переделу, а лучше к среднему, это кардинально изменит лицо нашей экономики. Но, разумеется, потребует колоссальных инвестиций. Для того чтобы сжигать уголь на собственных электростанциях и металлургических заводах и продавать электроэнергию, сталь и алюминий, а еще лучше — изделия из него, потребуются триллионы рублей инвестиций. Десятки триллионов потребуют газо- и нефтеперерабатывающие заводы, перерабатывающие все сырье. Страна может продавать не газ из трубы, а удобрения и полимеры, не каучук, а шины, не кругляк, а картон. Выстраивая экономику передел за переделом: дешевое сырье — в немного более дорогой полуфабрикат. Полуфабрикат — в еще более дорогой продукт.

Да, российский менталитет не итальянский или швейцарский. Здесь сталь не будет проходить 12 переделов, чтобы из нее получились часы или другая искусная поделка. Да, Россия в основном торгует массовым стандартным товаром. Но это нонсенс — иметь самое дешевое по себестоимости в мире сырье и продавать его на затоваренные рынки Европы и Азии по рекордно низким ценам.

Приведем пример из нефтяной отрасли. Известно, что дешевая и легкая нефть в стране заканчивается. Сохранение текущей налоговой нагрузки может привести к тому, что падение добычи составит, по разным оценкам, от 20 (прогноз министра энергетики Александра Новака) до 50% (прогноз профильного вице-премьера Дмитрия Козака) в ближайшие пятнадцать—двадцать лет. При этом средняя глубина переработки отечественных НПЗ едва превышает 80%. В США уже 97%, в Европе — 90–95%. А мощности всех российских НПЗ хватает для переработки лишь половины добываемой в стране нефти. Получается, что одну половину нефти мы продаем как сырье, вторую перерабатываем, но из них еще 15–20% отправляем в низкомаржинальные ниши — гудрон и топочный мазут, рынки которых сокращаются. Коэффициент Нельсона (показатель технологической сложности НПЗ) в России составляет 7, на Западе он доходит до 14. Правительство ставит задачу поднять КПД отечественных НПЗ до 85%, однако так изощренно обкладывает НПЗ налогами, что, добавляя к продукции передел, нефтяники терпят убытки. Это происходит то время, когда в России как минимум две нефтяные компании пухнут от обилия денег — «ЛУКойл» и «Сургутнефтегаз», но ни одна из них не строит нового НПЗ или ГПЗ. «ЛУКойл» предпочитает вкладывать все свободные деньги в собственные акции, «Сургутнефтегаз» — в долларовые депозиты. То есть проблема не в наличии денег, а в нежелании (или невозможности) их инвестировать в новые объекты. Правда, в условиях весьма специфического налогообложения.

Надо понимать, что новые проекты добычи и переработки сырья дают хороший мультипликативный эффект по всей экономике. Нефтянка даже при всей нашей низкой глубине переработки — отличный пример, как переработка тянет за собой множество отраслей, и те, в свою очередь, вовлекаются в инвестиционный процесс. Во-первых, на разработке месторождений зарабатывают подрядчики — строители и нефтесервисные компании (в нашем рейтинге это буровая компания «Евразия» или Сибирская сервисная компания). Во-вторых, поставщики труб и оборудования (см. «Инвестиционная волна»), насосов, техники (КамАЗ) и т. д. Кроме того, обилие сырья в стране дает импульс к модернизации перерабатывающих производств (см. «Если хочется, то можно»). Активно вкладываются в развитие транспортные компании — это и железнодорожники, и порты, и вложения в подвижной состав, и нефте- и газопроводы. Месторождения требуют электроэнергии, дорог. Все это рабочие места, налоги.

В преддверии паузы

По прогнозам министра энергетики Александра Новака, инвестиции в ТЭК в России в ближайшие пять лет могут вырасти на 40%, до семи триллионов рублей в год, однако пока оживления в секторе не наблюдается. Две основные отрасли, подконтрольные Минэнерго, — добыча нефти и газа, а также электроэнергетика — в последние годы стоят на месте. Просадка цен на нефть в 2014 году привела к тому, что инвестиции в секторе вышли на плато в 2015 году, и с тех пор ни энергетики, ни нефтяники с газовиками вложения не наращивают. Однако внутри нефтегазовой отрасли происходят значительные изменения, и они будут набирать обороты.

Как уже упоминалось, главным инвестором российской экономики остается нефтегазовая промышленность. Из 200 крупнейших компаний-инвесторов эта отрасль представлена 26 компаниями, но все вместе они дают около 4,1 трлн инвестиций в год, то есть больше половины из выборки. В последние пять лет эта сумма практически не менялась. Из этой суммы более двух триллионов рублей в прошлом году инвестировано в газ: «Газпром» со своими «потоками», а также «НоваТЭК» и его «Ямал СПГ», «Арктик Газ» и только набирающий обороты «Арктик СПГ-2».

Самый крупный инвестор в стране — «Газпром», однако даже в 2018 году компания не побила свой собственный рекорд 2015 года по вложениям, они составляют 1,64 трлн рублей. Это гигантская сумма, превышающая 20% от всей выборки. Однако в ближайшее время прямые инвестиции «Газпрома» пойдут на спад: он заканчивает сразу несколько мегапроектов — «Турецкий поток», «Сила Сибири», «Северный поток». В планах компании — расширение магистральной инфраструктуры на востоке и расширение уже действующих ниток, — но эти новые мегапроекты «Газпрома» пока находятся в стадии техникоэкономического обоснования и переговоров. Новый маршрут в Китай, Японию, Корею и Индию пока слишком сырой, чтобы о нем говорить всерьез. Таким образом, завершив в ближайший год-два текущие мегастройки, «Газпром» войдет в состояние инвестиционной паузы.

Подтверждают этот тезис и в самом «Газпроме». Заместитель председателя правления холдинга Андрей Круглов сообщил, что «Газпром» после 2019 года планирует сократить объем инвестиционной программы. В следующем десятилетии прогнозируется снижение уровня инвестиций по сравнению с пиком 2018– 2019 годов. Это значит, что вложенные в последние годы деньги начнут приносить доход, а инвестиции — окупаться. Для компании это означает сокращение долга, выплаты дивидендов акционерам и налогов в бюджет (на прибыль в случае ее роста). Тем не менее главный рынок сбыта для «Газпрома» — западноевропейский, а он затоварен газом, и цены на этот ресурс заметно снизились. Все это ухудшает инвестиционные перспективы газового монополиста на ближайшие годы.

Пока с учетом того, что в мировой газовой отрасли происходит постепенная смена парадигмы, новый тренд для «Газпрома» — концентрация на газоперерабатывающих активах и СПГ-проектах. Эти проекты дешевле «потоков», и, хотя они поддержат инвестиции «Газпрома», сохранить прежний уровень капвложений, конечно, не дадут. Сейчас строит-ся комплекс Амурского ГПЗ, стройка продлится до 2025 года и обойдется примерно в 1,4 трлн рублей. Завод будет обрабатывать 38 млрд кубометров газа на входе и выделять метан, который пойдет в Китай, а также этан и гелий — ценные газы, которые будут оставаться в стране. Стоимость еще одного крупного завода, «Балтийского СПГ» в Усть-Луге, составит 900 млрд рублей, его базовое проектирование планируется завершить весной 2020 года. Поэтому стройка в лучшем случае начнется только через пару лет. Это большие инвестиции, однако каждый такой проект суммарно стоит меньше, чем текущий годовой бюджет «Газпрома».

В перспективе рядом с Амурским ГПЗ «Сибур» может построить Амурский газохимический комбинат (ГХК), но окончательное инвестиционное решение о строительстве ГХК пока не принято. Сам «Сибур» сейчас завершает другую мегастройку — «Запсибнефтехим».

Еще один крупнейший инвестиционный мегапроект в газовой отрасли, который только что завершился, — «Ямал СПГ», его строительство было закончено в прошлом году, и уже в 2020-м этот проект начнет сдавать свои позиции в рейтинге.

Другие проекты СПГ еще далеки от масштабных вливаний. «Арктик СПГ-2» только-только выходит на строительство, и здесь потребуется время на раскачку — год-два.

Таким образом, газовики входят в некоторую инвестиционную паузу. Сколько она продлится — пока сказать сложно. Влияет на это не только сложность освоения новых месторождений, необходимость поиска партнеров и строительства сопутствующей инфраструктуры. Главная проблема — переизбыток газа в мире, в том числе конкуренция трубного газа с СПГ, и пока не ясно, как будут вести себя цены, а именно они определяют инвестиционную привлекательность отрасли газодобычи.

А вот газопереработка, судя по всему, чувствует себя неплохо. Если взглянуть на отчетность «Сибура», то сегмент пластиков и эластомеров — наименее эффективный с точки зрения финансовых показателей. В 2018 году на него пришлось 30% выручки холдинга, но рентабельность по EBITDA составила лишь 20%, в то время как олефины-полиолефины приносили 29%, а газопереработка — 43%.

Хотя в целом все проекты, связанные с экспортом переделов природного газа, попытка обойти таможенные пошлины. Например, на экспорт природного газа они составляют 30%, а если этот газ идет не по трубе, а в сжиженной форме — СПГ или СУГ, то экспортная ставка составляет 0%. Это же касается сектора азотных удобрений — отрасли, где в последние годы наблюдается настоящий инвестиционный бум. Поэтому тарифная политика — важный государственный инструмент в развитии тех или иных отраслей.

Новый лидер

Второй по значимости пласт инвесторов в России — нефтяники. В сумме по нашей выборке (с учетом «Газпром нефти») они инвестируют более двух триллионов рублей и начинают перехватывать инвестиционную инициативу у газовиков. Точнее, это делает одна компания — «Роснефть». Это абсолютный лидер по наращиванию инвестиций в стране за последние пять лет. Капиталовложения «Роснефти» выросли за этот период на 400 млрд рублей, то есть почти в два раза, и это на фоне стабильных инвестиций остальных нефтедобывающих конгломератов. Так, «ЛУКойл» уже пять лет работает с CAPEX около 0,5 трлн рублей в год, «Транснефть» старается удержаться за уровень 0,3 трлн рублей, «Сургутнефтегаз» — 150–200 млрд рублей.

Кстати, если декомпозировать капитальные вложения «Газпрома» и вычесть оттуда вложения «Газпром нефти» и электроэнергетических активов, то сумма чисто «газовых» капиталовложений компании составит немногим более 1,2 трлн рублей. «Роснефть» может достичь таких инвестиций уже в ближайшие пару лет. Так, по разным планам, в 2019–2020 годах нефтяная компания будет вкладывать в проекты 1,2–1,3 трлн рублей в год — в основном в разработку месторождений, в том числе новых: Русского и Юрубчено-Тохомского. Вложений требуют Среднеботуобинское и Куюмбинское месторождения, поддержка добычи на Ванкорском кластере, плюс необходимо удерживать полку на месторождениях «Юганскнефтегаза». Существенные вложения будут направлены и на газовые проекты, в частности на «Роспан», а также на модернизацию НПЗ.

Нельзя сказать, что проекты «Роснефти» неоправданные. В отличие от того же «Газпрома», в отношении эффективности инвестиционной программы которого регулярно звучит критика, вложения «Роснефти» дают очень быструю отдачу. В 2018 году компания стала крупнейшим предприятием страны по выручке. Это революция, которая долго и упорно готовилась менеджментом. В то же время по размеру прибыли «Газпром» сохраняет лидерство, но, если не случится взрывного роста цен на газ в Европе, «Газпром» может уступить и эту позицию. Да и прибыль в нефтегазе — производное от двух факторов: уровня цен на энергоносители и размера взимаемых налогов и пошлин. Новеллы Минфина могут заметно поменять баланс сил.

Частная инициатива

Кроме уже упомянутых мегапроектов в стране сейчас настоящий бум инвестиций в ненефтегазовые полусырьевые отрасли. К ним в рамках нашего исследования мы относим металлургов, угольщиков, производителей удобрений, полимеров. При этом часть компаний демонстративно не стала участвовать в нашем рейтинге — это УГМК и Русская медная компания (РМК), несмотря на то что обе позиционируют себя как крупных инвесторов в российскую экономику. Из-за отсутствия данных этих компаний на полноту картины наш рейтинг не претендует, однако по тем компаниям ненефтегазовой сырьевой отрасли, что есть у нас в выборке (34 предприятия), можно сказать, что сейчас инвестиционный драйвер в стране — это сырьевые отрасли, не связанные с прямой добычей нефти и газа. Например, угольный СУЭК нарастил инвестиции за пять лет в три раза, «Нижнекамскнефтехим» — в пять раз, «Кузбассразрезуголь» в шесть раз, ГК «Метафракс» — в десять раз.

В итоге все компании, попавшие в рейтинг, нарастили капиталовложения за пятилетку почти вдвое. При этом надо понимать, что в отличие от нефтегазового сектора в основном эти компании принадлежат частному капиталу и он, несмотря на рост налогов, активно инвестирует в экономику страны. Более того, эти инвестиции нарастают, и если темпы будут сохранены, то уже по итогам 2019 года они могут превысить триллион рублей.

У каждой из этих компаний есть свои проекты: кто-то осваивает новое месторождение, кто-то активно модернизирует имеющуюся промышленную площадку, меняет оборудование, совершенствует технологии, увеличивает качество и ассортимент продукции. Частному бизнесу не мешают ни санкции, ни рост налогового бремени, ни стагнирующая экономика, ни по-прежнему дорогой кредит, ни административная нагрузка. Да, в основном это экспортно ориентированные предприятия, и главный потребитель их продукции не россиянин, и девальвация все-таки сделала свое дело. Получая сверхприбыли с 2014 года, компании не выводят их за рубеж (вернее, выводят далеко не всю), они вкладываются в модернизацию. Этот факт сам по себе удивителен. Он расходится с обычным представлением об «олигархате в России»

Если такие темпы роста инвестиций будут сохраняться, то через десятилетие наша страна хоть и будет оставаться сырьевым придатком Европы и Китая, но качество и ассортимент этого сырья сильно изменятся. Начнут доминировать продукция газохимии, сталь, цветная металлургия, сложные удобрения. При сохранении тех темпов прироста, которые мы наблюдаем в последние пять лет в этом секторе, его инвестиции могут выйти на 3–3,5 трлн рублей в год, а это совсем другой масштаб всей экономики и совсем другая ее направленность. Но для поддержания этих темпов необходимы активные вложения со стороны государства и окологосударственных компаний — «Газпрома», РЖД, ФСК ЕЭС, «Совкомфлота» и т. д.

Если посмотреть на наш список крупнейших инвесторов, можно увидеть много компаний из угольной отрасли. Месторождения этих компаний расположены в Сибири и на Дальнем Востоке. Этот уголь в основной своей массе идет по БАМу и Транссибу в восточные порты. Пропускная способность дальневосточных железных дорог сейчас составляет 120 млн тонн, а максимальная мощность транзитных портов — 150 млн тонн. Причем крупнейшие из последних уже сейчас работают с перегрузом: например, Ванино перевозит на 4,1 млн тонн больше пропускной способности, а Восточный — на 4,9 млн тонн. К 2024 году, в соответствии с майским указом, пропускную способность железных дорог Дальнего Востока планируют увеличить только до 180–190 млн тонн грузов на все категории. Но аппетиты крупнейших угольных компаний Сибири на поставки гораздо выше: к 2024 году они хотят увеличить поставки в направлении дальневосточных портов до 195–207 млн тонн, а весь грузопоток тогда может достичь 270 млн тонн. То есть нехватка портовой и железнодорожной инфраструктуры будет очевидным сдерживающим фактором для угольщиков Сибири.

Распробовать инфраструктуру

В следующие шесть лет государство всерьез настроено на масштабное развитие инфраструктуры. Однако оно все меньше хочет реализовывать проекты за свой счет, а ждет участия инвесторов и проактивного подхода от крупного бизнеса. Вложения бюджетной системы в инфраструктуру в 2018 году, по оценке InfraONE, застыли на уровне два триллиона рублей в номинальном выражении и несколько сократились в реальном по отношению к 2017 году. Их доля в ВВП составила 2,1%. И несмотря на амбициозные заявления властей о значительном увеличении трат на инфраструктуру до 2024 года, в бюджете 2019 и 2020 годов заложено лишь на 115 и 240 млрд рублей в год больше, чем инвестировали в 2017–2018 годах. Бизнес, в том числе госкомпании, вложили в инфраструктуру два триллиона рублей в 2018 году, но отчасти эти цифры пересекаются с госвложениями, так как компании пользуются субсидиями. Кроме того, как уже упоминалось, в стране нехватка качественно проработанных проектов — организаций, которые финансировали бы проработку инфраструктурных проектов, в России почти нет.

Реализуемые сегодня инфраструктурные проекты начались далеко до возникновения майских указов, отчасти они и легли в этот комплексный план: в частности, долгосрочные проекты развития портовой инфраструктуры, реконструкции железнодорожных подходов, строительства крупномасштабных автодорог и другие. Иными словами, появление национальных проектов и комплексного плана не привело к принципиальным структурным изменениям бюджетных расходов.

Наш рейтинг показывает, что при этом инвестировать бизнес в инфраструктуру готов. Ему, очевидно, нравятся условия, созданные на железных дорогах, интересны вложения в аэропорты и тем более в порты. Вложения в транспортные сектора выросли в полтора раза за пять лет. При этом транспорт смог опередить по суммарным вложениям электроэнергетику и даже уйти далеко вперед.

Такие отрасли, как коммунальная инфраструктура и электроэнергетика, частному бизнесу пока неинтересны. В некоторой инвестиционной паузе телекомы.

Говоря о других отраслях — сельское хозяйство, промышленность, розничная торговля, ИT — можно лишь констатировать, что они скорее находятся в кризисе и очень ждут роста экономики. Пока этого не случится, ждать какого-либо прорыва от них не приходится. Внутренний спрос продолжает сдерживать инвестиционную активность, и внутренняя промышленость, розничная торговля, ориентированные на конечного потребителя, начнут модернизацию, лишь увидев перспективы сбыта.

Как мы считали

В этот рейтинг мы включили 200 российских нефинансовых компаний, крупнейших по капитальным вложениям за последние пять лет. Для анализа брали отчетность по международным стандартам финансовой отчетности (МСФО) за последние пять лет для каждого предприятия. Если компания не публикует данные по МСФО, то использовалась ее отчетность по РСБУ. Однако этот вид отчетности мало подходит для анализа деятельности холдинговых структур, поскольку отображает неконсолидированные данные. Кроме того, в России игроки во многих видах бизнеса предпочитают не афишировать свое существование. Они наверняка могли бы войти в наш рейтинг, если бы имели консолидированную отчетность и выстроенную оргструктуру, однако по тем или иным причинам предпочитают оставаться в тени.

Как и в прошлом году, из 200 крупнейших компаний в серой зоне остались те же крупнейшие холдинги: РМК, УГМК, «Калашников», РТИ, «Евроцемент груп», «Сибуглемет», «Ренова», а также множество сельхозпредприятий. Некоторые предприятия (в частности, «Технодинамика») перестали раскрывать отчетность по причине того, что вошли в состав более крупных холдингов, который консолидирует их финансовый результат.

С 2017 года перестали публиковать свои данные предприятия военного сектора, хотя программа модернизации военных заводов существенна, на оборонзаказ идут значительные госсредства. Яркий представитель этих копаний — Уралвагонзавод, который мы включили в наш рейтинг на основании оценочных данных: в графе «Капитальные вложения за 2018 год» показаны усредненные данные за четыре года, с 2014-го по 2017-й. EBITDA оценена исходя из средней рентабельности этого показателе в ретроспективе последних трех лет.

Еще одно допущение: мы намеренно разделяли материнские и дочерние структуры (так, отдельно указаны капвложения «Газпрома», включая дочерние предприятия, например «Газпром нефть»), поскольку у каждой из этих компаний своя инвестпрограмма и свои акционеры. Таким образом, в наш список попали и «Россети», и их многочисленные «дочки», «Роснефть» и ее дочерняя структура «Башнефть», АФК «Система» и МТС. Мы намеренно пошли на «задвоение» объемов капвложений в таких случаях, чтобы картина по инвестициям крупных холдингов была более четкой.

Мы намеренно отказались от включения в наш рейтинг финансовых организаций — Сбербанка, ВТБ и прочих крупных предприятий этого сектора, хотя в их балансах также отображены значительные капиталовложения. Дело в том, что помимо собственных затрат на лицензии, оборудование и офисы на балансах фининститутов отображены вложения в лизинг и прочие материальные активы, операционно принадлежащие другим компаниям.

Рейтингование по средней сумме инвестиций было бы неполным, если не соотносить ее с ключевыми финансовыми показателями компаний. Поэтому рейтинг по сумме инвестиций сопровождается показателем инвестиционной активности, которая рассчитывается как взвешенный показатель относительно выручки и EBITDA и ранжируется по трем степеням: высокая, средняя, низкая. В расчет показателя закладываются отношения выручка/ инвестиции и EBITDA/инвестиции. При этом в итоговый показатель закладывается 70% первого показателя и 30% второго. Такой выбор весов обусловлен тем, что высокая инвестиционная активность создает запаздывающий эффект в росте EBITDA, а выручка при этом может быть на достаточно высоком уровне. Таким образом, мы можем не только оценить суммарные инвестиции, но и понять, как они соотносятся с общей экономической деятельностью компании. При этом нужно понимать, что в компаниях с небольшой выручкой, которые не вышли на операционные обороты, но уровень капвложений у них довольно высок (например, «Магистраль двух столиц», Байкальская горная компания), значения рейтингового коэффициента может быть чрезмерно большим и неинформативным.

Топ-10 частных инвесторов в Россию

В этом году мы составили рейтинг крупнейших инвесторов — частных лиц. Что такое компания? Это юрлицо, на которое записаны те или иные активы, которое ведет операционную деятельность, получает выручку, прибыль, платит налоги. Но за каждым бизнесом-юрлицом стоит человек или группа людей, принимающих решение о том, инвестировать или подождать, нанимать людей на работу или увольнять — одним словом, предприниматели.

Мы составили топ-10 предпринимателей — инвесторов в российскую экономику. В этом году мы учли инвестиции с учетом доли в том или ином проекте. Например, если Леонид Михельсон владеет долей в «НоваТЭКе» в размере 25%, а сам «НоваТЭК» владеет 50% долей в «Ямал СПГ», то мы посчитали, что инвестиции г-на Михельсона в «Ямал СПГ» составляют 12,5%. Такой расчет был произведен по всем представленным в топе лицам.

Если посмотреть на состав участников нашего списка, то пять из десяти предпринимателей работает в сфере нефтегаза, два представителя черной металлургии, еще два зарабатывают на телекомах. Каждый из них дает десятки тысяч рабочих мест в России, от них зависят судьбы целых регионов страны, моногородов. От их воли и решительности зависят темпы роста всей экономики, и в отличие от госменеджеров, в распоряжении которых находятся суммы бо льшие, порой на порядок, это люди, рискующие десятками миллиардов собственных рублей в надежде заработать больше. Люди, которые ставят на кон то, что у них есть, чтобы получить больше, люди, понимающие, что такое не только прибыль, но и убыток.

Если хочется, то можно

пресс-службой

ПАО «ТОАЗ»

Через два года «Тольяттиазот» (ТОАЗ) запустит в эксплуатацию новый — третий — агрегат производства карбамида. Его мощность составит 2200 тонн в сутки. За счет применения современных технологий уровень выбросов в атмосферу будет значительно снижен, а степень очистки по карбамиду составит 93%. ТОАЗ инвестирует в строительство более 25 млрд рублей, при этом в сложных санкционных условиях смог привлечь недорогое западное проектное финансирование. Директор по экономике и финансам корпорации «Тольяттиазот» Николай Неплюев рассказал «Эксперту», как принималось решение об инвестициях.

— Почему было решено увеличить мощности ТОАЗа?

— Учитывая периодически возникающие сложности с транспортировкой нашего основного продукта — аммиака — через территорию Украины, было принято решение искать альтернативные варианты сбыта этого продукта. Проблема в том, что аммиак — это газ. Карбамид — продукт следующего передела аммиака, с большей добавленной стоимостью, и он имеет форму кристалла, поэтому его проще транспортировать. «Тольяттиазот» уже имеет два агрегата по производству карбамида, поэтому строительство третьего выглядит логично и вписывается в тренд развития предприятия в будущем.

— Как был выбран поставщик оборудования?

— Компания Casale — основной подрядчик по проектированию, поставке оборудования и строительству агрегата. Она хорошо известна на международном рынке, имеет давний опыт работы с ТОАЗом и, соответственно, знает особенности нашего действующего производства. Они предложили проект, который учитывал особенности нашего предприятия и позволил эффективно вписать новый агрегат в имеющуюся инфраструктуру.

— Что даст в экономическом и техническом плане новая установка карбамида для ТОАЗа? Насколько увеличатся выручка, мощность и плановая прибыль от запуска нового производства?

— Агрегат будет выпускать более двух тысяч тонн карбамида в сутки. Это увеличит мощности ТОАЗа по производству этой продукции на семьдесят процентов. Учитывая, что цена карбамида традиционно выше цены аммиака, мы ожидаем сопоставимого роста выручки предприятия.

— Почему ТОАЗ привлекает кредит в западном банке, ведь это очень сложно? Да и как удается захеджировать валютный риск кредита?

— Учитывая текущие внешнеполитические реалии, привлечение кредитной линии за рубежом — достижение нашей компании. Кроме самого кредита нам удалось получить страхование от швейцарского экспортного агентства SERV, защищающего интересы швейцарских экспортеров, одним из которых является компания Casale. Будучи компанией, ориентированной прежде всего на экспорт, мы чувствуем защиту от валютных рисков, привлекая финансирование в евро. При этом также понимаем, что ставки по иностранным кредитам более привлекательны по сравнению со ставками, которые компания может получить в российских банках.

— Насколько сложнее получить кредит в швейцарском банке по сравнению с российским?

— Отличия, конечно же, имеются, но приложенные усилия позволили нам оперативно выполнять все этапы сделки.

Мы фактически проложили новую дорогу для нашей компании на западных рынках капитала и создали очень позитивную историю для многих других российских компаний. ПАО «ТОАЗ» очень ценит доверие иностранных партнеров к нашей компании и их участие в проекте по строительству агрегата карбамида на площадке завода. С технической точки зрения ТОАЗ в установленный срок выполнил все необходимые условия банков-кредиторов, тем самым открыв путь к источникам финансирования. Одним из наиболее трудоемких этапов стало прохождение аудита соответствия проекта «Тольяттиазота» требованиям Международной финансовой корпорации. Он проводился независимыми аудиторами, которые изучали все аспекты деятельности компании. Особое внимание уделили экологической безопасности, вопросам охраны труда и социальной политики.

Сейчас разрабатывается новая стратегия «Тольяттиазота», в которой будут предложены и другие возможности повышения доли собственной переработки, и такой опыт привлечения финансирования будет нам крайне полезен.

Беседовал Евгений Огородников

Самсара бизнеса

Инвестиции цикличны. Эти циклы зависят от множества факторов — эффективности действующей промплощадки, наличия новых технологий, изменений в законодательстве, наличия кредита и его цены, но самый главный стимул для компаний к вложениям в новые мощности — растущий спрос на продукцию, а значит, рост экономики. Если экономика растет, то растут доходы, а за ними и потребление. Многие компании, принимая инвестиционное решение, руководствуются именно этим правилом. Но есть и исключения. Например, мощный инвестиционный драйвер в России — импортозамещение. Часто выпускать продукцию на внутреннем рынке выгоднее, чем везти ее из-за рубежа. Каждая компания руководствуется своими мотивами при принятии решения о модернизации, расширении или новом строительстве.

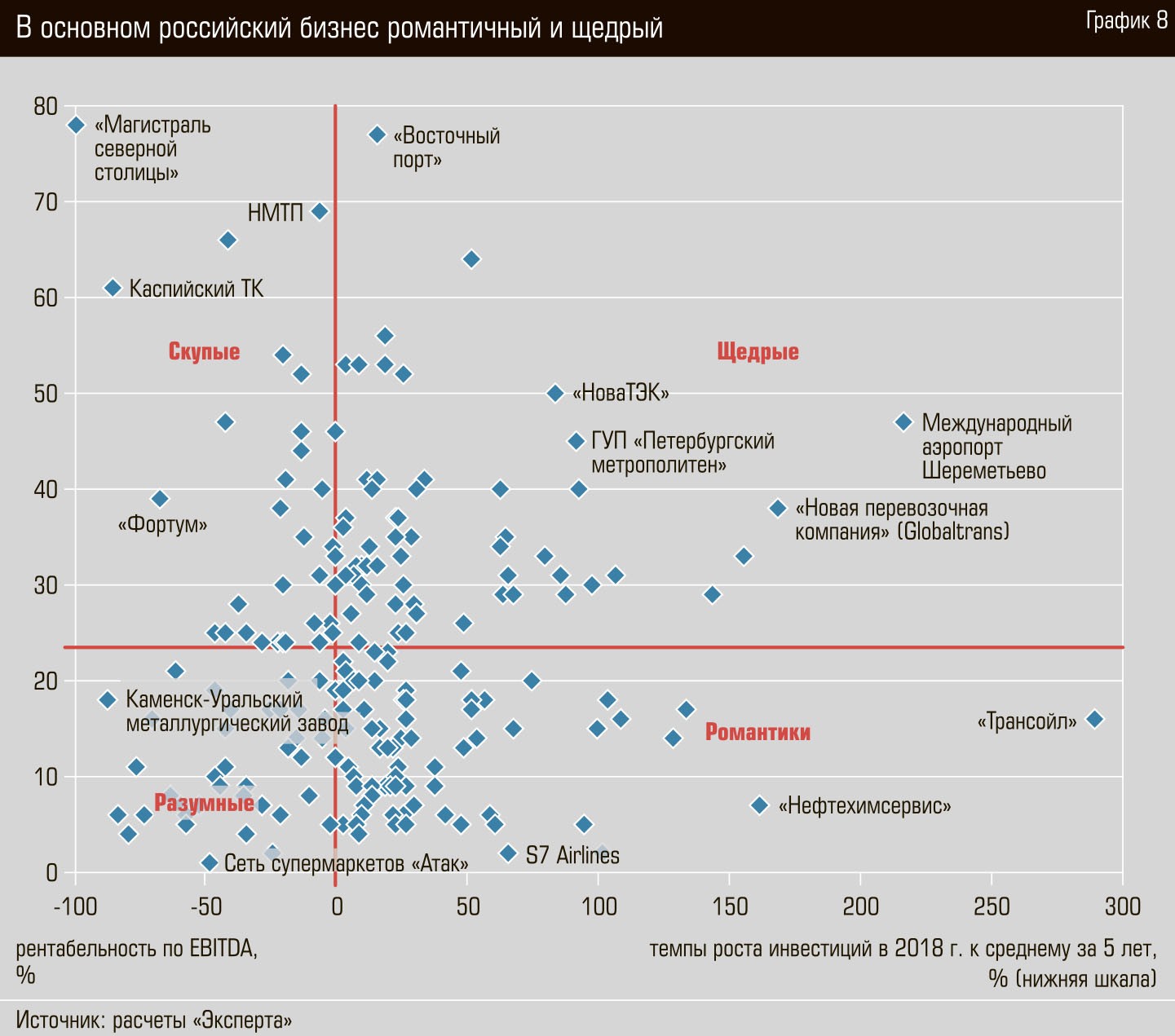

На диаграмме представлена вся наша выборка, за исключением нескольких компаний, выпадающих из этого цикла по сугубо техническим параметрам, — это новые проекты, в которые только идут вложения, и у них огромные операционные убытки; но, закончив проекты, компании нормализуют свои финансовые показатели.

Компании в рамках своих инвестиционных циклов движутся по кругу против часовой стрелки. Имея устаревшие фонды или стагнирующие рынки, они зарабатывают не много, рентабельность у них невысокая. Тогда появляется «бизнесмен-романтик», который начинает вкладывать деньги в модернизацию и расширение. Если ему везет, то он попадает в рыночную волну, эффективность производства растет, сбыт увеличивается. Следствием этого является рост рентабельности бизнеса, и он перемещается в категорию «щедрых». В этой категории представлен хороший качественный бизнес: он хорошо зарабатывает, его рентабельность выше средней (23% по EBITDA, средняя рентабельность по выборке), и бизнес имеет хорошие перспективы роста, поэтому вложения нарастают.

Деревья не растут до небес. После того как все потенциальные рынки завоеваны, основные бизнес-процессы отстроены, в производстве используются лучшие технологии или переход на них неокупаем, приходит пора отбивать вложенное: бизнес хорошо зарабатывает, но не имеет перспектив заметного роста. Тогда он переходит в разряд «скупых». Это суперрентабельные компании, но они мало вкладывают в развитие. Они работают на возврат кредитов и выплаты своим акционерам. Со временем продукция, выпускаемая любой компанией, устаревает, приходят новые, более эффективные технологии, более качественные продукты. Бизнес приносит мало, а его владельцы не видят перспектив и идей для расширения. Такой бизнес можно назвать «разумным»: он не растет, он не приносит много прибыли. Он занимается рутиной, зарабатывает не много и ждет своего времени для нового цикла.

Инвестиционная волна

Одним из крупнейших инвесторов, производящих продукцию для ТЭК, является ОМК. Новая инвестпрограмма компании рассчитана на 3–4 года, ОМК планирует вложить в обновление производства сумму, превосходящую годовую выручку.

Крупнейший инвестиционный сектор в стране — нефтегазовый. Лидеры отрасли — «Газпром», «Роснефть», «ЛУКойл», «Новатэк» и «Татнефть» — создают колоссальный спрос на промышленную продукцию. При этом нужно понимать, что легкая нефть в стране заканчивается, а это значит, что каждая новая тонна нефти или кубометр газа требуют все больших материальных ресурсов для добычи. У российских нефтяников два пути. Первый — поддержание объемов добычи путем увеличения нефтеотдачи. Второй — разбуривание новых месторождений Восточной Сибири, арктического шельфа и Северного Кавказа. Оба направления — это трудноизвлекаемые ресурсы (ТРИЗ). Поэтому для того, чтобы просто сохранить добычу на текущем уровне, стране необходимо увеличивать объем бурения не менее чем на 2% ежегодно, при этом ТРИЗ — это особые, повышенные требования к прочности труб, их соединениям: высокогерметичным резьбам. Так что в стране есть огромный и растущий рынок для поставщиков труб. Видя этот растущий спрос, российские трубники модернизируют производство.

Более 20% российского рынка обсадных труб для нефтяников занимает Объединенная металлургическая компания (ОМК). Понимая постепенное смещение спроса и растущие требования к качеству труб, ОМК запустила рекордную инвестпрограмму — на 176 млрд рублей. В прошлом году компания инвестировала 19 млрд рублей — это самый высокий показатель за последние годы. «Все заработанные компанией средства вкладываются в развитие», — сообщил руководитель департамента по развитию активов и инвестициям компании ОМК Дмитрий Чернышев.

Так, в 2018 году на Выксунском металлургическом заводе (ВМЗ) был запущен центр финишной отделки нарезных труб. Это производство мощностью 120 тыс. тонн позволяет расширить сортаментную линейку, в том числе производить обсадные трубы диаметром 325 и 426 мм. Трубы такого диаметра в России до этого производила лишь одна компания. Финишный центр позволяет производить премиальные и полупремиальные резьбовые соединения, спрос на которые растет в связи с усложнением условий добычи и распространением горизонтального и наклонного бурения. Уже в 2019 году новое производство будет загружено на 70%.

В 2019 году ОМК запускает новый комплекс, построенный с нуля: производство насоснокомпрессорных труб (первая партия таких труб уже была сварена в начале сентября). Инвестиции составили около 13 млрд рублей. Сейчас в стране ежегодно потребляется около 700 тыс. тонн таких труб. Новое производство обеспечит до 150 тыс. тонн, в том числе более 100 тыс. тонн в высоких группах прочности, с термообработкой. «Это сегмент, в котором мы раньше не работали. Наше участие снимет дефицит в этом продукте на российском рынке и позволит обеспечить растущий спрос», — говорит Дмитрий Чернышев. Кроме внутреннего рынка новый цех будет работать и на экспорт, в частности в США, где рынок насосно-компрессорных труб тоже дефицитен.

Третий проект — модернизация производства обсадных труб. «Проект уникальный. Мы обновляем оборудование в действующем производстве. Цель — улучшить качество. У нас нет целей увеличить мощность и объем производства, так как в сегменте обсадных труб уже очень высокая конкуренция и расширять мощности сварных обсадных труб экономически нецелесообразно», — говорит Дмитрий Чернышев.

Выходит ОМК и на новый для себя рынок. Компания уже семь лет вынашивает планы создания производства бесшовных труб. Проблема в том, что производство бесшовных труб намного более капиталоемко, нежели производство сварных, однако ОМК начала новый мегапроект. «Мы начали строительство производства бесшовных труб на 500 тысяч тонн с учетом роста добычи в горизонтальном и наклонном бурении скважин, усложнения условий добычи, качества добываемой нефти и газа. Это сложный и дорогой проект даже для нашей компании: его цена — около 50 миллиардов рублей, окупаемость проекта — более десяти лет. Мы планируем до конца 2021 года запустить это производство», — рассказывает Дмитрий Чернышев.

Новое производство будет уникальным. Технологи ОМК совместно со специалистами итальянской компании Danieli совершили прорыв и смогли создать компактную технологию производства бесшовных труб, позволяющую сократить капитальные вложения на 25%. И это будет первое в мире производство, работающее по такой технологии.

Таблица 1. Рейтинг инвестиционной активности в России

Источник: данные компаний, расчеты «Эксперта»

Таблица 2. Топ-5 инвесторов в сырье и переделы

Таблица 3. Топ-5 компаний, наращивающих инвестиции

Таблица 4. Топ-5 инвесторов в нефтегазе

Таблица 5. Топ-5 инвесторов в инфраструктуру

Таблица 6. Топ-5 инвесторов в розничную торговлю

Таблица 7. Топ-5 компаний, сокращающих инвестиции самыми быстрыми темпами

Таблица 8. Топ-5 инвесторов в промышленность

Хочешь стать одним из более 100 000 пользователей, кто регулярно использует kiozk для получения новых знаний?

Не упусти главного с нашим telegram-каналом: https://kiozk.ru/s/voyrl