Масложировой рынок движется к рекордам

Итоги первой половины сезона 2022/23

В 2022 году Россия отчиталась об очередном рекордном урожае масличных культур. В условиях высокого спроса на растительные масла на глобальном рынке и действующих пошлин на экспорт масличных наша страна может стать ведущим поставщиком подсолнечного масла, потеснив с первого места Украину . Пока темпы вывоза идут почти по рекордному графику, но сдерживание продаж сырья со стороны аграриев может повлиять на итоговые показатели реализации готовой продукции за рубеж к концу 2022/23 сельхозгода.

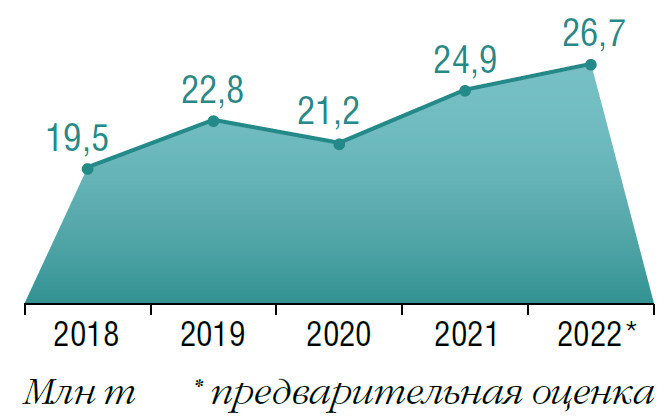

По данным Росстата, в 2022 году производство трех основных масличных культур составило 24,8 млн т против почти 23,3 млн т годом ранее. Валовой сбор соевых бобов, в частности, увеличился на 1 млн т, до 5,8 млн т (в 2021-м — 4,8 млн т), урожай рапса вырос более чем в 1,6 раза, до 4,5 млн т (годом ранее — 2,8 млн т). А вот объем производства подсолнечника в прошлом году был меньше, чем в 2021-м, — 14,5 млн т против 15,7 млн т соответственно. Помимо этого, свой весомый вклад в общий урожай внес масличный лен — его было намолочено порядка 1,5 млн т.

Валовой сбор всех масличных культур

Источник: Oleoscope

Уборка ушла в зиму

Таким образом, российские аграрии в очередной раз обновили рекорд производства. Впрочем, и этот результат пока не окончательный, и сейчас есть все предпосылки для его корректировки в сторону повышения, поскольку осенью российским сельхозпроизводителям серьезно мешала погода, из-за чего темпы уборки замедлились до рекордно низких уровней 2017 года. Значительнее всего нетипично дождливая осень повлияла на подсолнечник, посевные площади которого не были обработаны в полном объеме. Поэтому ожидается, что урожай главной масличной культуры к весне вырастет до 15,5–16 млн т. Итоговые показатели по соевым бобам и льну-кудряшу также будут скорректированы, и их сборы могут достигнуть 6 млн т и 1,7 млн т соответственно. По рапсу существенных изменений не ожидается.

По информации специалистов OleoScope, зимой в Центральной России аграрии активно проводили уборку в Воронежской, Тамбовской, Курской, Белгородской и Липецкой областях. В Поволжье урожай в это время собирали Саратовская, Самарская, Оренбургская области, Чувашская Республика, а на Урале — Челябинская область. Более благополучно относительно других регионов полевые работы прошли на Юге и на Дальнем Востоке.

При этом в отдельных субъектах страны уборочная кампания продолжалась вплоть до конца января. Некоторые сельхозпроизводители и вовсе решили оставить урожай в полях до весны, но это может привести к снижению качества маслосемян и сокращению итогового урожая в хозяйствах как минимум на 15 %.

По предварительным данным агентства OleoScope, больше всего подсолнечника в 2022 году было собрано в Саратовской области — свыше 2,2 млн т. Для региона это новый рекордный показатель: последний раз намолотить 2 млн т удавалось только в 2019-м. Даже в таких сложных погодных условиях урожайность главной масличной высокая — 14,7 ц/га (+3 ц/га к уровню прошлого года).

Примечательно, что поволжские аграрии вернули себе «пальму первенства» на отечественном рынке подсолнечника, ведь в 2021 году впервые за последние много лет абсолютными лидерами в его производстве стали ростовские хозяйства. Однако в 2022-м Ростовская область вновь оказалась на второй позиции.

По сое традиционно доминирует Амурская область — здесь намолочено более 1,6 млн т бобов, что также является очередным рекордом для региона. Стратегическая задача в Приамурье — довести объемы производства этой агрокультуры до 2 млн т к 2025 году.

Больше всего рапса в России четвертый год подряд собирают в Красноярском крае. В этот раз сибирские сельхозпроизводители побили свой же рекорд, за год нарастив показатели более чем на 60 % — с 308 тыс. до 509 тыс. т.

Структура масличного производства

По агрокультурам в 2022 году*

Источник: Oleoscope

Ценовое ралли

Сезон 2022/23 на масложировом рынке, который стартовал в сентябре, начался с того, что стоимость маслосемян была на самом низком уровне с января 2022-го. Так, согласно данным OleoScope, в сентябре в российских регионах цены на подсолнечник составляли 25–27 тыс. руб./т против примерно 40 тыс. руб./т в начале календарного года. Соя реализовывалась по 30–35 тыс. руб./ т против 45–55 тыс. руб./т в январе в зависимости от региона. Рапс в начале сезона проходил по 22–25 тыс. руб./т против 35– 40 тыс. руб./т в начале 2022-го.

Причиной для такой значительной коррекции стало сразу несколько факторов. Во-первых, снижение мировых цен на растительные масла после достижения весенних пиков. Во-вторых, укрепление позиций рубля к доллару. В-третьих, рост размера экспортной пошлины на подсолнечное масло в конце сезона 2021/22 (сначала в долларах, а затем в рублях). В-четвертых, сдерживание продаж сырья со стороны сельхозпроизводителей, которое наблюдается на рынке с середины 2021 года.

Последний пункт фактически стал ключевым, повлекшим за собой резкое удешевление масличных внутри страны. Еще в начале 2021/22 сельхозгода российские аграрии решили реализовывать переработчикам лишь небольшие объемы маслосемян, создав тем самым на рынке искусственный дефицит. Перерабатывающие заводы обеспечивались сырьем фактически «с колес». Тогда Масложировой союз России предупреждал, что существующие мощности, даже работая на полную, не смогут переработать весь объем оставшихся масличных и рынок «продавца» превратится в рынок «покупателя». При этом впервые за многие годы у переработчиков значительно снизится внутренняя конкуренция за сырье, а перегрузка предприятий повлечет за собой резкое падение стоимости масличных, прогнозировало объединение.

В середине сезона 2021/22 на конъюнктуру повлиял и конфликт в Черноморском регионе, который стал драйвером для роста мировых цен на растительные масла. Зеркально это отразилось на стоимости маслосемян и готовой продукции на российском рынке. Как следствие, весной 2022 года масличные вернулись к своим прежним ценовым уровням, однако аграрии, серьезно сдерживая продажи, оставили бол́ ьшую часть сырья на вторую половину сезона. В результате предложение превысило спрос, и стоимость масличных резко обвалилась.

Получается, что идея сохранить сырье до лучших времен привела сельхозпроизводителей к обратному результату. Их тактика позволила лишь заполнить имеющиеся резервуары и достичь профицита на внутреннем рынке. Чтобы такого не происходило, в мировой практике существует система «80/20», когда 70–80 % объема масличных реализуется по безрисковому сценарию — равномерно по ходу сезона, а 20– 30 % остаются на поиск лучшей рыночной цены и связанные с этим риски. Нередко работают и вовсе без рисковой части. В России же пока происходит наоборот — 80 % риска и 20 % системного подхода. Отсюда и вероятность повторения негативных ценовых сценариев уже в сезоне 2022/23.