Десятка лучших российских акций в 2022 году: что с ними будет дальше

Эти акции росли на российском рынке, пока остальные падали. «РБК Инвестиции» подробно расспросил экспертов о причинах роста этих бумаг и их перспективах

Первые девять месяцев 2022 года были тяжелыми для российского фондового рынка. По расчетам «РБК Инвестиции», за этот период среднее по 239 акциям снижение котировок составило 32,31%. Индекс Мосбиржи же снизился за девять месяцев на 48,32% — с 3787,26 до 1957,31 пункта.

Причин для такого падения было много. В феврале Россия начала военную операцию на Украине. В ответ Европа обрушила лавину санкций на российскую экономику. На этом фоне случился максимальный обвал за всю историю фондового рынка России, а торги были приостановлены почти на месяц. Негативно повлияли на акции укрепление доллара до максимума за 20 лет, падение цен на нефть и начало частичной мобилизации в конце сентября.

Однако на российском рынке все равно остались компании, акции которых выросли в эти непростые времена. При этом увеличивших цену бумаг меньшинство: 12 акций принесли инвесторам прибыль, тогда как 227 — убытки.

«РБК Инвестиции» выбрал десять компаний — лидеров по росту стоимости акций за первые девять месяцев 2022 года. Рассказываем, почему именно эти бумаги смогли вырасти в непростых условиях, по каким причинам в топ попали низколиквидные акции и есть ли у этих компаний перспективы для дальнейшего роста.

Почему эти акции смогли принести инвесторам прибыль

Аналитики «Тинькофф Инвестиции» считают, что большое число низколиквидных бумаг в топ-10 российских акций по росту котировок за девять месяцев вызвано отсутствием нерезидентов в торгах этими активами. Благодаря этому бумаги не падали на панических продажах в феврале.

По словам инвестиционного консультанта «Финама» Ивана Пухового, большинство компаний из списка ориентированы на внутренний спрос и на фоне ухода зарубежных конкурентов из России потенциально могут занять большую долю рынка. Однако эксперт также отметил низкую ликвидность бумаг и связанную с ней высокую волатильность, благодаря которой бумага может как рухнуть, так и существенно вырасти. По мнению Пухового, именно это и произошло с компаниями из топа «РБК Инвестиции».

Заместитель директора аналитического департамента Freedom Finance Global Георгий Ващенко также считает, что именно низкая ликвидность стала главной причиной сильного движения акций из списка, а не фундаментальные факторы. По словам эксперта, такие акции легко «разогнать» или опустить на небольшом объеме торгов.

«Нередко инициаторами таких действий становятся авторы различных телеграм-каналов, с чем борется ЦБ. Однако иногда в дело вступают роботизированные стратегии, которые могут реагировать на всплеск активности в бумаге — рост объемов и скачки цен — и действовать самостоятельно. Жертвами подобных манипуляций мнениями и рынком становятся, как правило, неопытные инвесторы», — сказал Ващенко.

По словам аналитика, высоколиквидных бумаг почти нет среди лидеров роста, поскольку на них сейчас отсутствует инвестиционный спрос. Так, крупные фонды либо вывели средства с рынка, либо не могут совершать операции, а частные инвесторы забирают деньги на фоне коррекции и совершают мало покупок.

«Дополнительным фактором низкого спроса стала неопределенность. Многие эмитенты перестали публиковать операционные и финансовые результаты. Компании с иностранным участием в капитале и регистрацией вне России не могут платить дивиденды. Некоторые стали стратегическими компаниями, и покупки даже мизерных объемов нерезидентами требуют отдельного согласования каждой сделки», — сказал Ващенко.

Аналитик считает, что интерес массового инвестора вернется на рынок только в условиях высокой инфляции, когда банковские депозиты не смогут защитить деньги от обесценивания. Сейчас эксперт не берется спрогнозировать, когда это может произойти. А вот политика таргетирования регулятора предполагает, что, хотя в краткосрочном плане проинфляционные риски могут вырасти, в дальнейшем инфляция будет снижаться вплоть до целевого уровня в 4% в 2024 году.

Стоит ли покупать эти бумаги на 2023 год

«ЭЛЕКТРОЦИНК»

«Электроцинк» — одно из крупнейших в России предприятий цветной металлургии, принадлежащее УГМК. После пожара в одном из цехов в 2018 году оно было законсервировано. УГМК пыталась продать завод и даже размещала объявление на «Авито». Однако покупатель так и не нашелся ни за 1,2 млрд руб., ни за 900 млн.

Все это не помешало акциям «Электроцинка» стать самыми подорожавшими бумагами за первые девять месяцев 2022 года.

«Неоднозначная компания. Были попытки продать предприятие, но, кроме земель и зданий, ничего интересного там нет», — говорит Иван Пуховой. По его мнению, взлет котировок может быть основан на догадках инвесторов о легализации майнинга, и дешевая энергия в промышленных масштабах может быть здесь существенным преимуществом.

Про низкую стоимость используемой заводом электроэнергии и его запас мощностей для электроснабжения говорят и аналитики «Тинькофф Инвестиции». По их мнению, стремительный рост котировок произошел без фундаментальных причин. Аналитики отметили внушительный объем сделок: 14 сентября он достиг 229,5 млн руб. — абсолютный рекорд внутридневного объема торгов с момента листинга в 2011 году.

«Причиной взрывного роста котировок могли стать действия трейдеров, раскачивающих котировки бумаг второго и третьего эшелонов. Определенным инвесторам также могла быть доступна инсайдерская информация, еще не известная широкому кругу», — предположили в «Тинькофф Инвестиции».

По словам начальника отдела глобальных исследований «Открытие Инвестиции» Михаила Шульгина, «Электроцинк» — яркий пример малоликвидных бумаг с далеко не очевидной историей.

«Когда УГМК выставляла завод на продажу, интерес потенциального покупателя мог быть сконцентрирован исключительно на имущественном комплексе: земля, здания, коммуникации. Основным преимуществом являлась низкая стоимость электроэнергии, большой запас мощностей по всем видам коммуникаций, особенно в электроснабжении», — говорит Шульгин.

Однако осенью прошлого года появилась информация, что территорию завода передают властям Владикавказа. Затем зашла речь о том, что земли завода можно включить в городское пространство и построить на них парки и жилые кварталы. Для этого необходимо рекультивировать находящиеся на территории завода отходы, на что может уйти большое количество времени. «Не видим причин для интереса к акциям «Электроцинка», — заключил эксперт.

«ИРКУТ»

«Иркут» — ведущая авиастроительная компания России, производитель реактивных самолетов Superjet 100 и разработчик пассажирского самолета МС-21. «Иркут» также ведет серийное производство многоцелевых истребителей Су-30 для военных.

В сентябре правительство России выделило 15 млрд руб. на расширение производства самолетов МС-21. По словам аналитиков «Тинькофф Инвестиции», на рынке большие ожидания, что «Иркут» заменит Boeing 737 и Airbus A320, из-за санкций переставшие поступать в Россию.

«Иркут» совместно с другими компаниями «Ростеха» планирует завершить сертификацию самолета с российским двигателем ПД-14 до конца 2022 года. Согласно новой программе развития авиатранспортной отрасли РФ до 2030 года, ожидается выпуск 270 самолетов МС-21-310, «Аэрофлот» также намерен приобрести 339 самолетов российского производства», — отметили аналитики «Тинькофф Инвестиции».

Михаил Шульгин обратил внимание на то, что «Иркут» — это тоже низколиквидная бумага: в среднем торговые объемы составляют около 10–11 млн руб. в день. При этом чистый убыток корпорации по МСФО в первом полугодии вырос в десять раз, почти до 15 млрд руб.

«Хотя некоторые участники рынка считают компанию хорошим вариантом для спекуляций, подразумевая ее бенефициаром сложившейся геополитической ситуации, мы не видим инвестиционной привлекательности в бумагах «Иркута», — резюмирует Шульгин.

«РУСГРЭЙН»

«Русгрэйн» — агропромышленный холдинг, который занимается как растениеводством, так и птицеводством. Компания преимущественно обеспечивает внутренний спрос—доля экспорта менее 30%.

«Сельхозсектор был бенефициаром роста цен на продовольствие. С точки зрения корпоративных событий фундаментальных причин для роста котировок не было», — объясняют причины взлета акций аналитики «Тинькофф Инвестиции». В частности, убыток «Русгрэйна» по МСФО за первое полугодие 2022 года увеличился в 3,4 раза.

«Инвестиционный или, скорее, спекулятивный тезис подразумевал, что «Русгрэйн» может быть бенефициаром новой экономической ситуации на фоне конфликта на Украине после удручающих финансовых показателей в 2019–2020 годах. Компания планировала наращивать экспорт в восточном направлении: Китай, Монголия, Казахстан», — говорит Михаил Шульгин.

И Шульгин, и эксперты «Тинькофф Инвестиции» предупреждают, что в начале октября оптимизма в отношении бумаги стало еще меньше, так как стало известно о внеочередном собрании акционеров 14 ноября, на котором должен был обсуждаться вопрос о добровольной ликвидации компании.

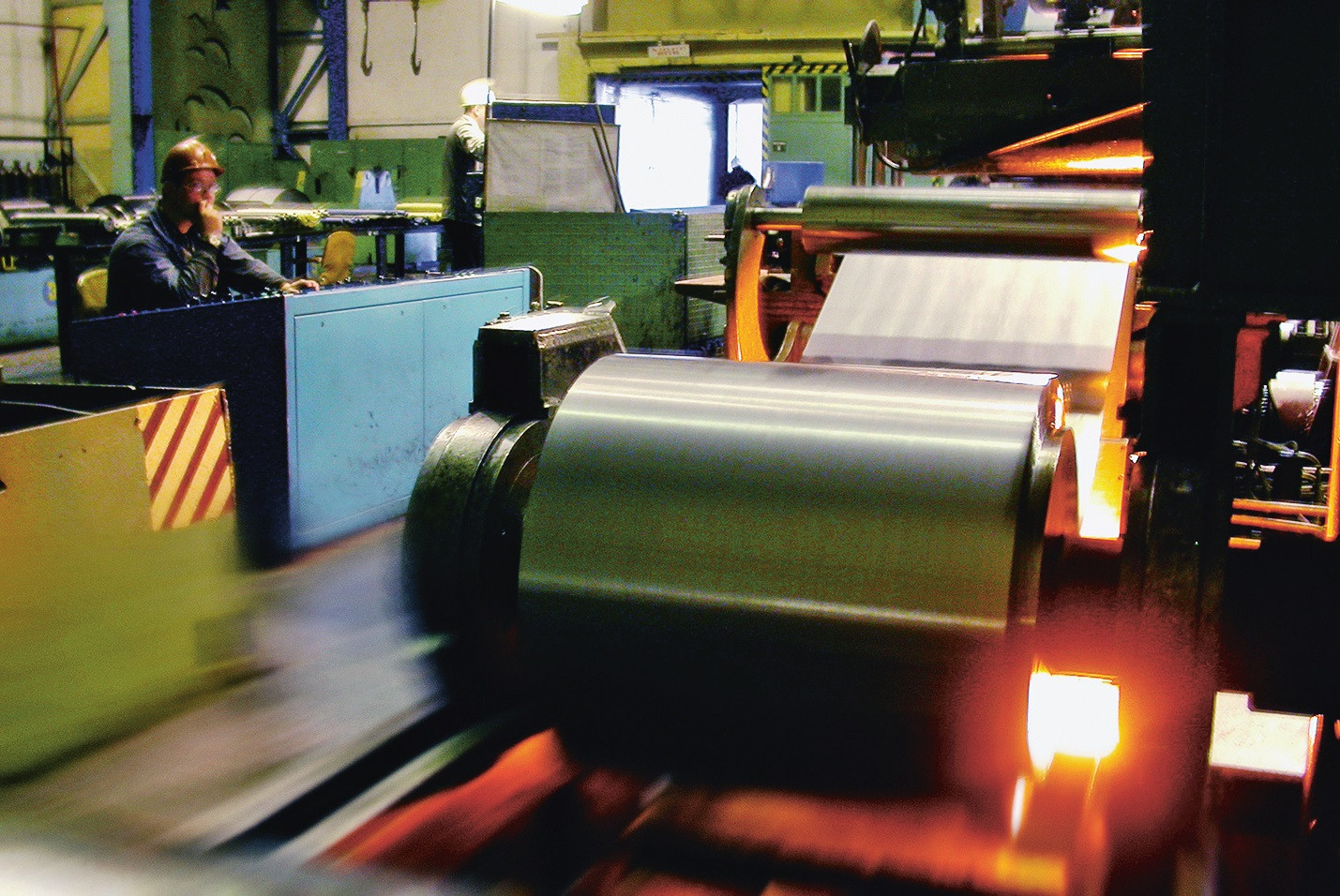

АШИНСКИЙ МЕТАЛЛУРГИЧЕСКИЙ ЗАВОД

Ашинский металлургический завод — уральское предприятие, ориентированное на российский рынок. Эксперты «Тинькофф Инвестиции» связывают рост спроса на его акции с общим повышением цен реализации металлопродукции. «На этом фоне выручка завода еще за первый квартал 2022 года показала рост в 1,5 раза, до 11,8 млрд руб.», — написали эксперты.

В первом полугодии 2022 года выручка Ашинского МЗ по РСБУ возросла на 20%, до 21,4 млрд руб., а чистая прибыль — более чем в два раза, до 6,8 млрд руб.

Михаил Шульгин также обратил внимание на сильные финансовые показатели компании. По его словам, котировки с января находятся в восходящем тренде. Однако это тоже низколиквидная бумага, объемы торгов которой не превышают 10 млн руб. в день.

«Инвестиционную привлекательность в низколиквидной и высоковолатильной бумаге мы не видим. Спекулятивные тактические идеи малой долей портфеля, возможно, будут выглядеть интересно на попытках снижения, скажем, от 20 руб. за акцию», — сказал Шульгин.

РОСБАНК

В мае 2022 года компания Владимира Потанина «Интеррос» купила Росбанк у французской группы Societe Generale. По словам Ивана Пухового, в апреле именно на этой новости котировки взлетели до небес, а после — в июне — стабилизировался и новостной фон, и динамика бумаг. «Называть данное событие ключевым для компании в долгосрочном плане я бы не торопился», — сказал эксперт.

Аналитики «ВТБ Инвестиции» считают, что в этом году российские банки столкнулись с повышенным давлением из-за санкций и ухудшения макроэкономической ситуации. При этом эксперты уже в следующем году ожидают нормализации ключевых показателей в секторе на фоне завершения процесса формирования резервов и восстановления кредитования.

«Однако мы не ожидаем, что эти фундаментальные факторы окажут существенный эффект на динамику акций Росбанка, учитывая, что акции характеризуются низкой ликвидностью, так как почти 100% из них принадлежат основному акционеру», — написали аналитики «ВТБ Инвестиции».

Михаил Шульгин отметил, что «Интеррос» начал процесс передачи до 50% акций банка в эндаумент благотворительного фонда Потанина, а котировки опустились до 95 руб. Как объяснил эксперт, эндаумент — это целевой капитал, доход от которого используют в некоммерческих целях, например для финансирования организаций в сфере образования, культуры и науки.

При этом минимальный срок, на который его можно сформировать, в России составляет десять лет — до этого момента забрать сам эндаумент нельзя, а можно только тратить доход от него.

«В этой бумаге практически нет ликвидности. Суточные объемы в последнее время — 10–20 тыс. руб. Мы не видим привлекательности бумаг Росбанка для инвесторов», — сказал Шульгин.

POSITIVE TECHNOLOGIES

По оценке аналитиков «Тинькофф Инвестиции», Positive Technologies входит в топ-3 игроков на быстрорастущем рынке кибербезопасности России. По данным ЦСР, в ближайшие пять лет рынок может увеличиться в 2,5 раза — с 186 млрд до 469 млрд руб.

«Спрос на решения от российских разработчиков будет расти на фоне участившихся кибератак и ухода иностранных конкурентов. Мощный драйвер роста — масштабная господдержка. Более того, компания в сентябре провела SPO, в рамках которого крупные акционеры предлагали свои акции», — пишут аналитики «Тинькофф Инвестиции». По их мнению, позитив по акциям также поддерживается сообщениями о вероятности выплаты дополнительных дивидендов за девять месяцев 2022 года в размере 5,16 руб. на акцию. Аналитики рекомендовали акции Positive Technologies к покупке с целевой ценой 1626 руб.

По мнению Ивана Пухового, Positive — один из лидеров по качеству корпоративного управления, что дает стержень для долгосрочного развития. Еще один плюс, который выделил Пуховой, — это возможные дивиденды в размере 19,5 руб. «Она взяла высокую планку и нарабатывает имидж крутой компании», — говорит эксперт.

Аналитики «ВТБ Инвестиции» также отметили, что Positive — главный бенефициар освобождения около 40% рынка решений по кибербезопасности после ухода зарубежных вендоров. Кроме того, это единственная компания в российском ИТ-секторе, продолжающая выплачивать дивиденды.

«Ожидаем, что Positive сохранит высокие темпы роста на горизонте нескольких лет благодаря притоку новых клиентов, увеличению перекрестных продаж и внедрению метапродуктов, а требования по замещению иностранного ПО будут дополнительным драйвером спроса на продукцию», — написали аналитики «ВТБ Инвестиции». По их мнению, высокая рентабельность свыше 40% EBITDA, положительный свободный денежный поток и низкая долговая нагрузка позволят компании и дальше выплачивать дивиденды. По оценке аналитиков, компания сейчас торгуется 8,5x EV/EBITDA 2023 с дисконтом более 50% по отношению к зарубежным аналогам.

Аналитик по международному рынку «Открытие Инвестиции» Иван Авсейко полагает, что акции Positive Technologies дают уникальную возможность сделать ставку на органический рост российского, а в перспективе и глобального рынка кибербезопасности и на замещение доли рынка западных вендоров, покинувших РФ. «Конкурентные преимущества и визионерский подход к созданию продуктов в области кибербезопасности создают потенциал для устойчивого долгосрочного роста», — сказал Авсейко.

По его оценке, бизнес Positive Technologies развивается динамично: среднегодовые темпы роста выручки в 2018–2021 годах превысили 40%, а чистой прибыли — более 80%. Однако 2022 год будет переломным в парадигме бизнеса, считает Авсейко, так как появились условия для кратного увеличения спроса на решения Positive Technologies.

«Данные факторы в совокупности с увеличением мер господдержки ИТ-сектора могут способствовать ускорению динамики финансовых результатов в обозримом будущем. Наша целевая цена в акциях Positive Technologies составляет 1600 руб. на горизонте года», — заключил Авсейко.

«ВСМПО-АВИСМА»

«ВСМПО-Ависма» — крупнейший производитель титана в мире и единственная компания, осуществляющая полный цикл производства, от переработки сырья до выпуска конечной титановой продукции. Является основным поставщиком титана для Boeing и Rolls-Royce.

«Санкционная риторика в отношении «ВСМПО-Ависма» утихла, хотя попытки были. Сохраняется риск, что крупные заказчики могут найти замену, и, соответственно, у компании возникнут проблемы», — говорит Иван Пуховой. Кроме того, компания продолжает платить дивиденды 563,76 руб. на акцию. Однако, по словам аналитика, сейчас объективно оценить справедливую цену акций не представляется возможным, так как компания не раскрывает информацию о доходах каждый квартал.

Аналитики «Тинькофф Инвестиции» считают, что важным драйвером роста котировок «ВСМПО-Ависма» стал байбэк, проведенный в этом году до февраля. Повышение котировок также поддержал спрос на титан со стороны авиаотрасли. После ослабления вспышек коронавируса и увеличения числа полетов мировая авиаотрасль нуждается в большем количестве самолетов, а их производители — в титане. По оценке экспертов брокера, Airbus зависит от поставок российской компании на 65%, а Embraer — на 100%. Кроме того, компания ожидает роста заказов в 2023 году и планирует умеренно диверсифицироваться в сторону индустриального сектора, написали эксперты.

«АКРОН»

По мнению Ивана Пухового, акции поставщика минеральных удобрений выросли в основном на продовольственном кризисе, который складывается в мире. «Долгосрочно компания достаточно стабильно растет и имеет отлаженную бизнес-модель. Однако не все так радужно: правительство намерено обложить пошлиной экспорт удобрений и таким образом собирать с отрасли в бюджет более 100 млрд руб. в год. Краткосрочно это негатив, но можно рассматривать как хорошую возможность купить акции дешевле», — сказал эксперт.

Аналитики «ВТБ Инвестиции» считают маловероятным, что акции «Акрона» продолжат расти с учетом более низких цен на производимые компанией удобрения и снижения экспорта.

«Бумаги выглядят дорого, кроме того, мы не ожидаем дивидендов по ним за 2022 год. Сохраняем негативный взгляд на акции «Акрона», учитывая неопределенность в отношении экспорта и продаж на внутреннем рынке», — написали эксперты.

Аналитики «Тинькофф Инвестиции» также напоминают, что около 80% доходов «Акрон» генерирует в валюте, а около 70% расходов несет в рублях. «Поэтому если в первом квартале компания могла компенсировать слабым рублем потери от снижения объемов экспорта из-за логистических проблем, то во втором квартале ситуация, скорее всего, могла быть обратной: рубль укреплялся, поэтому расходы могли увеличиться, а доходы — снизиться», — написали эксперты. Также аналитики напоминают и про высокую инфляцию в России, которая, вероятно, сказалась на росте производственных расходов.

Михаил Шульгин считает, что «Акрон» стал полноправным бенефициаром рекордных цен на удобрения на глобальных рынках в первой половине 2022 года. Хотя с той поры их стоимость несколько скорректировалась, она все равно находится на высоких уровнях. Учитывая набирающий обороты глобальный продовольственный кризис из-за проблем с поставками ряда сельхозтоваров из России и с Украины на мировые рынки, а также запредельные цены на СПГ, стоимость азотных удобрений и в следующем году с высокой вероятностью сохранится на значительных уровнях. По мнению Шульгина, это создает хорошие фундаментальные предпосылки с точки зрения инвестирования.

«ТНС ЭНЕРГО МАРИЙ ЭЛ»

«ТНС энерго Марий Эл» специализируется на покупке и продаже электроэнергии на оптовом и розничном рынках Республики Марий Эл.

По словам аналитиков «Тинькофф Инвестиции», 23 мая совет директоров компании рекомендовал выплатить 2,53 руб. на акцию в качестве дивидендов по итогам 2021 года и за первый квартал 2022 года. «По цене закрытия привилегированных акций «ТНС энерго Марий Эл» 20 мая дивидендная доходность измерялась в 18,8%. Это стало мощным драйвером роста котировок бумаг», — отметили аналитики.

ДВМП

Дальневосточное морское пароходство — одна из крупнейших российских судоходных компаний, лидер по контейнерным перевозкам в Азию. Компании принадлежат портовая инфраструктура Владивостока (ВМТП), флот морских судов и большой парк контейнеров и фитинговых платформ.

По мнению аналитиков «ВТБ Инвестиции», акции ДВМП подорожали, так как компания — бенефициар роста торговли между Россией и странами Азии. «Несмотря на рост котировок, акции ДВМП остаются недооцененными. Среди рисков отметим коррекцию ставок фрахта контейнерных судов, которая может привести к ухудшению финансовых показателей за 2023 год», — написали эксперты.

Аналитики «Тинькофф Инвестиции» считают, что рост котировок ДВМП связан с объявлением компании о планах инвестировать около 24 млрд руб. в развитие перевалочных мощностей Владивостокского морского торгового порта.

Иван Авсейко согласен с тем, что ДВМП выступает одним из ключевых бенефициаров переориентации внешней торговли с Европы и США на Восток. Аналитики «Открытие Инвестиции» полагают, что реализация крупных капиталовложений в ВМТП, увеличение флота и контейнерного парка будет способствовать росту операционных и финансовых результатов, а также сгладит негативный эффект в случае снижения ставок фрахта.

«Дополнительным сильным драйвером для роста акций ДВМП также может стать разрешение корпоративного конфликта между акционерами компании. Наша целевая цена в акциях— 47,2 руб. на горизонте года»,—сказал Авсейко.

Фото: Гавриил Григоров / ТАСС, Валерий Бушухин / ТАСС, «ВСМПО-Ависма», «Акрон»

Хочешь стать одним из более 100 000 пользователей, кто регулярно использует kiozk для получения новых знаний?

Не упусти главного с нашим telegram-каналом: https://kiozk.ru/s/voyrl