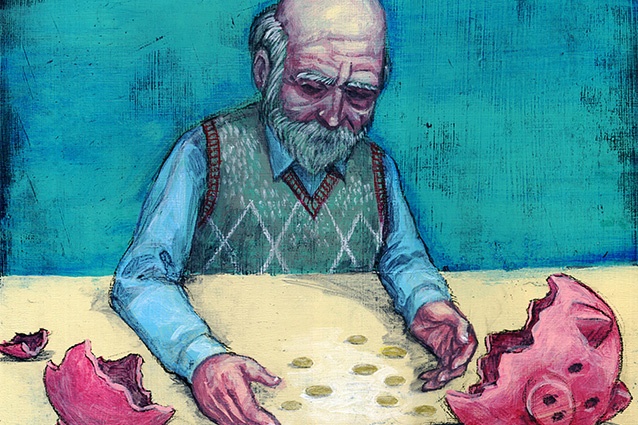

Жить на свои. Как накопить на пенсию, не ожидая милостей от государства

Надеяться на правительство бессмысленно, единственный способ обеспечить себе достойную старость в России — накопить на нее самому. Но как это сделать?

Повышение пенсионного возраста и подготовка очередной пенсионной реформы дают повод задуматься о том, что делать людям, которые не хотят работать до смерти.

Сначала полезно провести ревизию инструментов, которые сегодня доступны для создания долгосрочных (в том числе и пенсионных) накоплений, оценить их достоинства и недостатки, понять, чего не хватает, и подумать, как это можно было бы получить.

Прежде чем заняться такого рода ревизией, имеет смысл ответить самому себе на вопрос, а что такое «хорошая» или «нормальная» пенсия и в чем ее измерять?

Скажем, сто тысяч рублей в месяц — хорошая пенсия или плохая? Для лета 2018 года, прямо скажем, очень неплохая. Но эти 100 000 в месяц нужны будут лет через 20–30, а хватит ли их на пачку макарон и банку тушенки летом 2048-го — вопрос, ответить на который едва ли кто возьмется.

Чтобы не быть голословным, попробуем вспомнить, как менялась покупательная способность пресловутых ста тысяч в последние 30 лет. В 1988 году это была фантастическая сумма. Даже не скопить, а заработать 100 000 тогда за всю свою трудовую карьеру было практически невозможно. А всего через 10 лет, в 1998 году, на момент начала деноминации 100 000 превратились в скромные 20 долларов, которых было не всегда достаточно на оплату коммунальных платежей. Еще 10 лет спустя, в начале 2008 года, 100 000 рублей можно было поменять на 4000 долларов, а самая дешевая квартира в Москве стоила в 25 раз дороже. Сегодня 100 000 — это примерно 1600 долларов. Можно, конечно, привязываться к чему-то более надежному, чем рубль. Но те, кто сомневается в том, что доллар и евро в России обесцениваются (не такими, конечно, темпами, как рубль), пусть вспомнит, что в середине 90-х на 200 долларов в месяц можно было жить не хуже, чем сейчас на 2000, а евро тогда и вовсе никаких не было.

Сейчас для оценки пенсионных выплат их соотносят со средней зарплатой на момент выхода на пенсию. Но ориентироваться на этот показатель, самостоятельно формируя пенсионные накопления, довольно сложно. А государство открыто признает, что ничего гарантировать даже тем, кому сейчас 35–40 лет, не готово.

Что есть

Копить можно по-разному, а для тех, кто получает «белую» зарплату, уже сейчас есть стимулирующие меры, позволяющие получать налоговый возврат, гарантирующий минимум 13% годовых. Правда, сумма, с которой можно получить этот возврат, ограничена 400 тыс. рублей в год. Эти льготы действуют для клиентов негосударственных пенсионных фондов (НПФ), перечисляющих туда средства сверх обязательных отчислений, а также для владельцев индивидуальных инвестиционных счетов (ИИС). Есть и другие способы долгосрочных накоплений, самые распространенные из которых для удобства представлены в виде таблицы.

Пополняемые рублевые и валютные депозиты — самый простой и условно надежный способ копить деньги. Вот только опыт последних трех десятилетий показывает, что в долгосрочной перспективе накопить сумму, достаточную для того, чтобы прожить на нее 10–20 лет, — задача далеко не банальная, даже когда речь идет о валютном депозите Сбербанка. Про надежность банков тоже говорить нечего. А система страхования вкладов (ССВ) имеет ограничение в 1 млн 400 тысяч рублей. То есть в разы (а то и на порядок) ниже сумм, достаточных для того, чтобы быть основным источником доходов в течение хотя бы десятка лет.

Отличия дополнительного пенсионного страхования в НПФ от банковского депозита (по крайней мере, сейчас) на самом деле практически не существует: оно, по сути, состоит только в том, что деньги на банковский депозит кладет НПФ и берет за это комиссию на прокорм собственных сотрудников. Правда, как уже было сказано, есть на этом торте очень привлекательная вишенка — налоговый возврат, который могут оформить те, кто получает «белую» зарплату. Но выбирая НПФ, лучше удостовериться, что он является участником системы страхования, аналогичной банковской ССВ.

Пик популярности паевых инвестиционных фондов (ПИФ) пришелся на 2008 год, однако обвал фондового рынка разорил тогда несколько управляющих компаний и значительно остудил пыл инвесторов. Очевидное преимущество ПИФов, как и других форм коллективных инвестиций, — дешевый доступ к диверсифицированному портфелю, сформировать который самостоятельно для человека со средним уровнем доходов — задача практически нереальная. Но у ПИФов есть целый ряд недостатков, которые могут перевесить это преимущество. Во-первых, услуги управляющих стоят недешево, и свои 3% от суммы чистых активов они получают вне зависимости от того, как они там науправляли. Впрочем, когда паи растут в цене по 20–30% в год, на эти 3% можно закрыть глаза. А когда обесцениваются на 50%? Во-вторых, управляющие компании — штука менее надежная и устойчивая, чем банки. Деятельность их регулируется и регламентируется довольно сильно, но случаи потерь из-за низкой компетентности (а иногда и низкой порядочности) управляющих известны. Особенно это относится к фондам активного управления. Этот тот самый «человеческий фактор» в таблице, из-за которого в 2008 году начался массовый переток инвесторов