Ценовая война за долевое участие

Россия решилась на выход из сделки об ограничении добычи нефти ОПЕК+, чтобы заставить США снизить производство более дорогой сланцевой нефти. Этот план может поставить под угрозу не только американскую добычу, но и российскую

В прошлую пятницу, 6 марта, на встрече с представителями стран ОПЕК Россия отказалась от предложения Саудовской Аравии дополнительно сократить производство нефти из-за эпидемии коронавируса и падения спроса на нефть. С 1 апреля перестанет действовать сделка о сокращении добычи ОПЕК+, которая позволяла удерживать цены на нефть от падения в течение более трех лет.

Москва была недовольна тем, что в результате ограничений в рамках ОПЕК+ на мировом рынке выросла доля США, которые не участвовали в сделке.

России в любом случае нужно будет постепенно выходить из соглашения, чтобы сохранить долю рынка. «Эта сделка не вечная», — заявил еще в декабре 2019 года министр энергетики Александр Новак.

После провала переговоров крупнейший член ОПЕК, Саудовская Аравия, объявила России ценовую войну и заявила о планах резко нарастить добычу и поставки. К ней присоединились и другие страны картеля. К утру 12 марта баррель Brent подешевел до $33,8, а курс доллара на Московской бирже вырос до 74 руб. Замминистра энергетики Павел Сорокин заявил в интервью Reuters, что выход России из сделки и падение цен на нефть были неизбежными, а шоковый сценарий позволит быстрее оздоровить рынок.

РБК разбирался, как изменятся доли стран на нефтяном рынке, что будет со сланцевой добычей в США и выгоден ли такой сценарий России.

Как вырастет доля России на нефтяном рынке

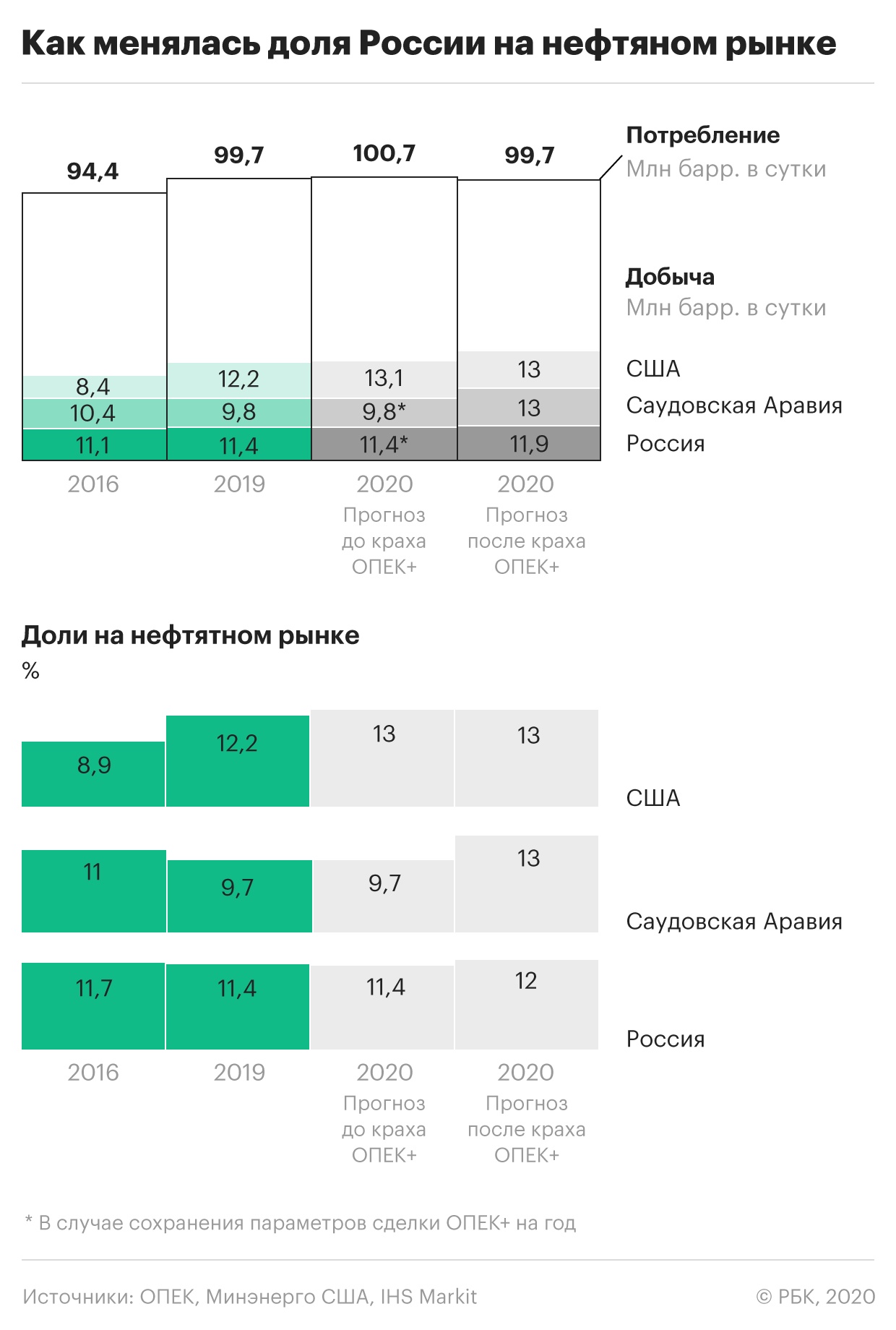

В 2016 году, по данным ОПЕК, Россия добывала в среднем 11,08 млн барр. в сутки, что составляло 11,7% от объема мирового потребления. С 2017 года Россия участвовала в сделке ОПЕК+, в рамках которой 24 страны сокращали добычу, чтобы поддержать цены. В 2019 году добыча России выросла до 11,44 млн барр. в сутки, но долю на мировом рынке российские компании немного снизили, до 11,4%, свидетельствуют данные ОПЕК и расчеты РБК (см. график).

В течение полугода после прекращения действия сделки ОПЕК+ (с 1 апреля) Россия сможет нарастить производство максимум на 500 тыс. барр. в сутки (+4,3%), сказал РБК аналитик IHS Markit Максим Нечаев. О возможности увеличить добычу на 0,5 млн барр. в сутки 9 марта заявил и Новак. В этом случае доля российских компаний на нефтяном рынке в 2020 году вырастет на 0,6 п.п., до 11,97%.

Как изменятся цены

Минэнерго прогнозирует возвращение цен в диапазон $40–45 за баррель во второй половине 2020 года, $45–50 — в следующем году, рассказал Сорокин. Цена будет зависеть от того, по какой причине Саудовская Аравия развернула ценовую войну, написали в обзоре аналитики Bank of America 9 марта. Если демпинг направлен против сланцевой нефти из США, цена в 2020 году может остаться на уровне $40 за баррель. Если Саудовская Аравия просто пытается вернуть Россию за стол переговоров, цена может восстановиться до $45.