Продукты в два клика

Российские компании наращивают объемы онлайн-продаж продовольствия

На фоне карантинных ограничений в прошлом году в России начали стремительно расти онлайн-продажи продуктов питания. Несмотря на снятие ограничений, этот тренд сохраняется — потребители оценили удобство и эффективность сервиса доставки продовольствия на дом. Правда, пока речь идет в основном о крупных городах. Тем не менее значение этого канала реализации для многих производителей повышается.

За первые шесть месяцев этого года онлайн-продажи продуктов питания в России превысили 150 млрд руб., что в 2,5 раза больше уровня аналогичного периода 2020-го, оценило агентство InfoLine. По итогам года оборот рынка достигнет 400 млрд руб., а к 2024 году — 1,1 трлн руб., прогнозируют аналитики. По их расчетам, продукты питания станут ключевым драйвером роста всего онлайн-рынка, их доля увеличится с 5,3% до 18,8%.

Пандемия ускорила рост рынка

Самыми популярными категориями онлайн-продаж в России являются электроника и техника, товары для дома и ремонта, одежда и обувь (около 60% спроса). Другие категории имеют относительно одинаковые доли в структуре продаж. «Однако сегмент продуктов питания растет более быстрыми темпами, чем онлайн-продажи непродовольственных товаров. Это связано с изменением потребительского поведения в связи с ограничениями из-за пандемии коронавируса», — комментирует партнер компании «НЭО Центр» Инна Гольфанд. Общий объем рынка e-commerce в первом полугодии вырос на 28%, а онлайн-продажи продуктов питания увеличились на 174% по сравнению с аналогичным периодом 2020 года, приводит она данные Data Insight.

При этом исполнительный директор «Ринкон менеджмент» Константин Корнеев обращает внимание, что бурный рост интернет-продаж небиржевой продукции в том числе связан с эффектом низкой базы, и даже высокий рост пока не делает этот рынок очень обширным. Тем не менее потребительские предпочтения смещаются в сторону онлайн-покупок, подтверждает он. «Как еще десять лет назад люди активно „затаривались“ в гипермаркетах, доверху наполняя вместительные тележки, так и сейчас все дружно обратились к онлайн-площадкам», — говорит эксперт.

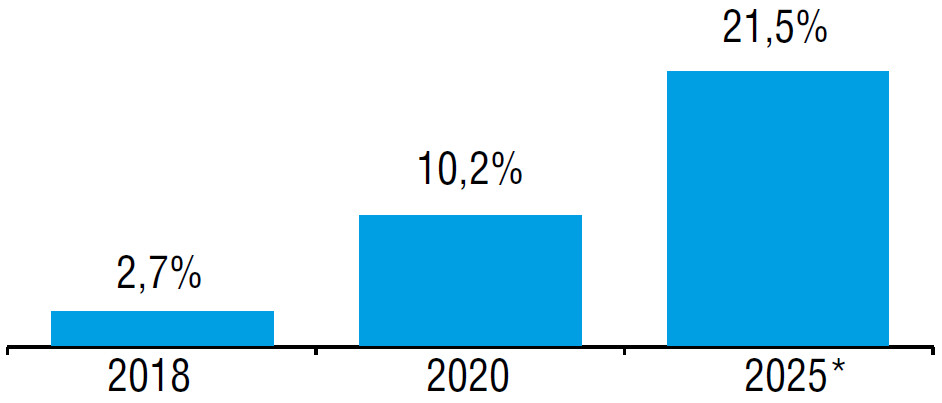

В первом полугодии на долю онлайн-торговли пришлось около 2% от всех розничных продаж продовольствия в России, уточняет Гольфанд. По результатам 2021 года доля этого канала может достигнуть 2–2,4%, тогда как, например, в США эта доля в 2018 году составляла сопоставимые 2,7%, в 2020-м она выросла до 10,2%, в этом году составит 12,5%, а к 2025-му, по прогнозам, увеличится до 21,5%, рассказывает старший менеджер группы по оказанию услуг предприятиям АПК компании EY Максим Никиточкин.

Доля онлайн-продаж продуктов питания в США

* прогноз

Динамика роста онлайн-продаж высокая, а доля рынка пока небольшая, сервисы и компании еще даже не конкурируют между собой, они отвоевывают место у офлайн-торговли, отмечает управляющий партнер Streda Consulting Алексей Груздев. Причем интенсивность этого процесса сильно зависит от развитости инфраструктуры в конкретных городах и регионах. «Так, города-миллионники с высоким уровнем проникновения „Яндекс.Такси“, помогающего эффективно выстраивать доставку, очевидно, быстрее „обрастают“ новыми сервисами. А в малых населенных пунктах о курьерской доставке продуктов питания, особенно оперативной, узнают еще не скоро», — уверен эксперт. Тем более что компаниям вряд ли будет интересно продавать онлайн дешевые позиции, а многие жители могут себе позволить только их.

Пандемия действительно стала драйвером для развития электронной торговли в России, однако основная доля продаж по-прежнему приходится на розничные и сетевые магазины, говорит президент Союза производителей соков, воды и напитков Максим Новиков. Гендиректор Института конъюнктуры аграрного рынка (ИКАР) Дмитрий Рылько считает, что с окончанием пандемии COVID-19 онлайн-продажи продуктов питания снизятся, но спустя время снова начнут увеличиваться.

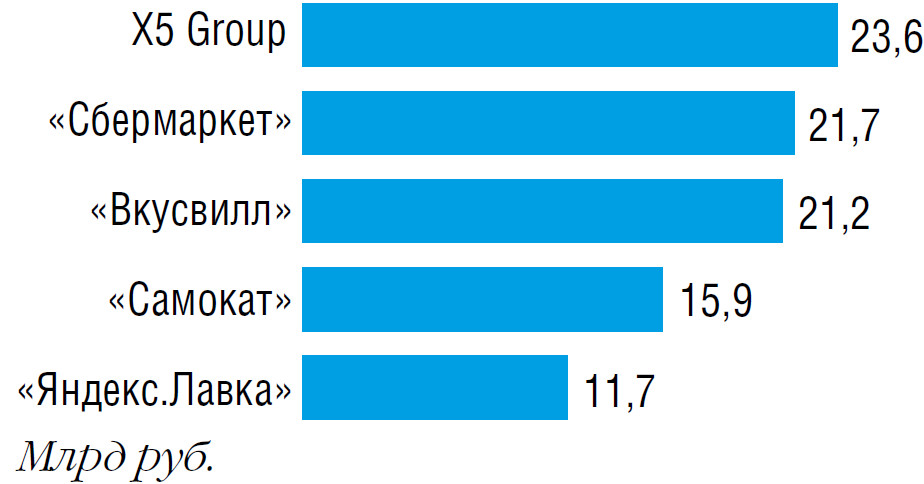

Коронавирус оказался катализатором развития онлайн-торговли продовольствием в 2020 году: у потребителей, особенно в крупных городах, сформировалась привычка заказывать продукты питания в интернете, кроме того, доверие к этому каналу стало выше, соглашаются аналитики InfoLine. По их подсчетам, за прошлый год аудитория активных интернет-покупателей выросла более чем на 40% и превысила 60 млн человек. У большинства участников рынка (топ-5 игроков — на графике ниже) растет число заказов при снижении среднего чека, что объясняется увеличением частоты покупок и развитием экспресс-доставки. При этом появления новых крупных компаний в онлайн-торговле ждать не стоит: для этого нужны очень высокие обороты и готовность работать с небольшой рентабельностью, отмечают аналитики.

Лидеры рынка

По объемам онлайн-продаж продуктов питания*

* в первом полугодии 2021 года

Офлайн vs онлайн

Основными факторами дальнейшего роста российского рынка e-commerce Гольфанд называет продолжение пандемии, формирование привычки к онлайн-покупкам, взросление и увеличение уровня платежеспособности поколения, для которого они являются привычным инструментом. Также будет сказываться увеличение ассортимента, инвестиции в логистическую инфраструктуру и развитие интернет-продаж в средних и малых городах.

Для расширения сегмента e-commerce должны быть созданы глобальные инфраструктурные условия: более обширная база данных электронной торговли (к примеру, в Китае это 500–600 млн онлайн-покупателей) и развитие нескольких мощных площадок электронной торговли, конкурирующих между собой, полагает Новиков. Немаловажным является стабильный уровень покупательной способности. Кроме того, по его мнению, динамика канала в том числе будет зависеть от того, смогут ли ведущие игроки вести гибкую ценовую политику и составлять конкуренцию традиционному ритейлу и рознице.

Лет 10 назад дистанционный формат продажи одежды и обуви казался неудобным: перед покупкой нужно потрогать товар, удостовериться в качестве, примерить, а сейчас это привычная практика, не вызывающая трудностей ни у продавцов, ни у покупателей. С продуктами питания в ближайшем будущем произойдет то же самое, уверен гендиректор InfoLine Иван Федяков.

Однако Корнеев убежден, что не все уйдут в онлайн, как и не все окажутся готовы отказаться от него и вернуться в офлайн — массовая аудитория со средними и выше средних доходами поддержит интернет-продажи. «А развитие специализированных форматов розницы, напротив, удержит определенный контингент офлайн: какие-то мясные отруба или дорогие и даже экзотические фрукты, а то и азербайджанские томаты по 300–400 руб./кг вы точно захотите сначала увидеть», — поясняет он. С учетом высокой продовольственной инфляции, вероятно, ядро продаж будет приходиться на офлайн-дискаунтеры и дополняться миксом продаж через супермаркеты и онлайн-сервисы. «Если речь идет о дискаунтерах, таких как „Светофор“, „Доброцен“ или „Чижик“, то их аудитория по-прежнему будет посещать обычные магазины», — считает Корнеев. Производителям не стоит класть все яйца в одну корзину и уходить исключительно в онлайн — 100% розничной торговли интернет-продажи не займут никогда, соглашается Федяков.

Безусловно, рост онлайн-продаж продовольствия продолжится, соглашается президент Ассоциации компаний интернет-торговли (АКИТ) Артем Соколов. E-commerce в целом и рынок онлайн-продаж продуктов питания и других FMCG (e-grocery) в частности сейчас — высококонкурентная отрасль, которая совершила большой рывок за время пандемии. Лояльность покупателей и дальнейший рост объемов обеспечивает прежде всего современная технологическая база и высокий уровень сервиса.

Преимущества интернет-продаж

Онлайн-продажи отличаются в плане позиционирования и даже разработки продукции, но интернет-пространство дает новые возможности, тогда как в рознице конкуренция ощутимо усиливается, говорит Федяков. «По нашим оценкам, на долю 10 крупнейших игроков в ритейле FMCG приходится 37% рынка, топ-100 — это уже половина всего реализуемого объема. Для сравнения, в Европе на долю пяти сетей приходится 50% рынка, а Россия идет именно по европейскому пути, — рассказывает он. — Плюс полки не безграничны, представить всех поставщиков не получится физически, а попасть туда труднее, чем на маркетплейс. К тому же многие федеральные сети заявляют о своих амбициозных планах создавать собственные мощные торговые марки, которые потеснят остальных».

По его словам, те, кто не развивает альтернативные каналы продаж, рискуют в какой-то момент остаться за бортом. При этом онлайн может принести новых клиентов — тех, которые ранее и не думали покупать вашу продукцию в магазинах, добавляет Федяков. Легкость в презентации новинок — один из плюсов присутствия в онлайн-канале: попасть на полку в ритейле намного труднее, подтверждает Корнеев.

Инна Гольфанд видит преимущества онлайн-продаж в том, что компании получают легкий доступ к рынку благодаря крупным площадкам (Wildberries, Ozon, eBay и т. д.), снижают накладные расходы, поскольку не нужно арендовать помещения и нанимать персонал для работы с клиентами, а также обретают возможность быстрого роста — с эффективной стратегией цифрового маркетинга и аналитикой легко оперативно реагировать на изменения рынка. Также есть возможность быстро расшириться и выйти за пределы локальной аудитории.