Запаслись опционом

Более $50 млрд ежегодно теряла сотня крупнейших западных компаний, которые работали в России до 2022 г. Многие под давлением санкций вынуждены были сокращать активность. Но российский рынок был для них не самый маленький – в среднем более 10% от глобальной выручки, поэтому входную дверь они зачастую оставляли приоткрытой.

Мирные инициативы России и США спровоцировали в обществе дискуссию о возвращении иностранного бизнеса в нашу страну. Спецпредставитель президента по инвестиционно-экономическому сотрудничеству Кирилл Дмитриев 18 февраля анонсировал скорый возврат американских компаний. Это будет возможно после достижения мира на Украине, заявил спустя несколько дней спецпосланник президента США Дональда Трампа по Ближнему Востоку Стивен Уиткофф. Возможность отмены антироссийских санкций будет рассмотрена в будущем, отметил на днях Трамп.

Президент России Владимир Путин поручил правительству заняться вопросом привлечения западных корпораций, но чтобы при этом «обеспечить национальным производителям определенные преимущества». «Нам же создали трудности. И мы можем соответствующим образом отрегулировать возвращение на наш рынок», – сказал глава государства 21 февраля.

«Ведомости» изучили, что стало с бизнесом 100 иностранных корпораций с крупнейшей выручкой в России, и оказалось, что полностью ушли из РФ только треть из них. При этом некоторые ожидали смену ветров и держали в голове план возвращения: по меньшей мере 18 компаний имели колл-опцион на обратный выкуп активов. В основном это корпорации, которые наладили в России производство и обеспечивали тут не менее 5% от глобальной выручки. Но за три года немало воды утекло, и далеко не всех потребители, конкуренты и новые собственники ждут с распростертыми объятиями.

Теряет ушедший

Ушедший из России или сокративший деятельность иностранный бизнес понес значительные потери. Оценки потерь иностранного бизнеса варьируются от $107 млрд в виде прямых убытков (по данным Reuters на март 2024 г.) до $200–240 млрд в виде снижения выручки только за 2022 г. (по подсчетам Центра стратегических разработок). Как оценил Дмитриев, одни лишь американские корпорации недосчитались за три года $324 млрд. Наибольшие потери пришлись на сектор IT и медиа ($123 млрд).

На сегодня из 1590 крупнейших иностранных компаний, работавших в 2021 г. в России, продолжили свою деятельность 212, или 13%, подсчитала Йельская школа менеджмента. Еще 328 (21%) сократили инвестиции и иную активность, а 503 (32%) приостановили деятельность, сохраняя при этом возможности для возврата. Полностью прекратили отношения с Россией только 547 фирм (34%).

Россия пусть и немного занимала в обороте иностранных корпораций, рассуждает директор Центра конъюнктурных исследований ВШЭ Георгий Остапкович, но, учитывая их широкое представительство в нашей стране, общие потери доходов немалые. За год может идти речь о потерях в диапазоне $50–60 млрд, отметил он.

«Ведомости» подсчитали, что совокупная выручка 100 крупнейших иностранных компаний в России в 2020 г. составляла 10,9 трлн руб., а в 2021 г. выросла до 12,9 трлн руб., или на 18%. К 2023 г. доходы тех же предприятий в России, в том числе уже сменивших владельцев, упали до 9,4 трлн руб., или на 27%. В частности, 93 компании из недружественных стран потеряли более $51 млрд.

Если пристальнее рассмотреть сотню крупнейших компаний, то 12 продолжили работать как ни в чем не бывало и за два года нарастили общую выручку с 1,5 трлн до 2,7 трлн руб. (+80%). У 27 незначительно сокративших активность фирм доходы сохранились на уровне 2,8 млрд руб. У 28 компаний, к настоящему моменту приостановивших работу, но сохранивших возможности возврата, спад оборота за 2021–2023 гг. был уже трехкратный – с 4,6 трлн до 1,55 трлн руб. А вот у 33 ушедших и разорвавших отношения с Россией компаний выручка упала с 3,9 трлн до 2,3 трлн руб. (на 41%). Менее резкий спад связан с тем, что новым собственникам в трети случаев удавалось не только сохранить, но и нарастить доходы.

Среди лидеров по потерям нефтегазовая корпорация BP, которая единовременно списала из-за потери активов $26 млрд, а также Shell ($4,2 млрд) и банк Societe Generale (3,3 млрд евро).

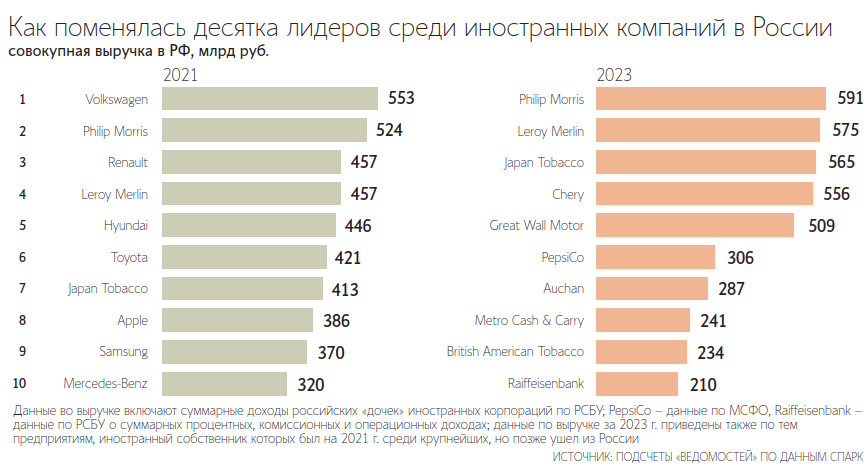

В пятерке крупнейших иностранных компаний теперь китайские автоконцерны, которые растолкали европейцев и корейцев. Chery за два года увеличила выручку в 9 раз – с 62 млрд до 556 млрд руб., Haval – в 4,4 раза (со 115 млрд до 509 млрд руб.). Корейскую электронику потеснил китайский Haier, который увеличил обороты с 44 млрд до 165 млрд руб. А отечественному МcDonald’s «Вкусно – и точка» удалось нарастить доходы за 2021–2023 гг. с 91 млрд до 177 млрд руб., почти в 2 раза.

Опциональный выбор

Уход и возврат компаний хоть и стрессовая, но ожидаемая ситуация для рынка с его постоянными циклами роста и кризиса, экономических войн и перемирий. Бизнесмены подальновиднее при продаже активов в России старались заложить в сделки возможность обратного выкупа.

Колл-опцион дает право выкупить актив в течение срока и по цене, о которых договорились с новым собственником. Сроки и условия опционов обычно устанавливались с разумным запасом на возможное улучшение ситуации в будущем, рассказал «Ведомостям» партнер юридической фирмы АЛРУД Сергей Ханаев. «На практике мы встречали опционы продолжительностью от 2 до 30 лет», – добавил партнер «Меллинга, Войтишкина и партнеров» Сергей Крохалев.

В ранних сделках такой механизм встречался чаще. До июля 2023 г. не было ограничений на условия, отмечает партнер Stonebridge Legal Роман Прудентов. «Они предусматривались в половине сделок – и далеко не всегда по рыночной стоимости», – оценивает эксперт.

Всего опцион на возврат бизнеса заложили в 21% сделок с иностранными компаниями, решившими продать свои активы в России, показало исследование АЛРУДа, «Никольская консалтинга», «Меллинга, Войтишкина и партнеров» и их коллег. Исследование Ассоциации европейского бизнеса показало, что из 500 европейских компаний к началу 2024 г. ушли 100 и в этой сотне сделок M&A в большинстве случаев были обратные опционы, рассказывал вице-премьер Денис Мантуров.

А вот в закрытых сделках последних периодов опционы либо отсутствовали, либо предусматривались на ограниченный срок, говорит представитель «Никольская консалтинга». Это связано с тем, что регулятор стал требовать учета долгосрочных рисков исполнения таких соглашений. Если до начала 2023 г. правительственная комиссия не стремилась предписывать условия опционов, то в июле 2023 г. подходы скорректировали, отмечает Крохалев. Опцион уже не превышал двух лет, а при обратном выкупе цена должна была быть приближена к рыночной и экономически выгодна для российского владельца.