Рыночный расклад

Полезная химия. Химическая атака

Растущий экспорт химической продукции служит одним из спасательных кругов, которые в условиях рецессии удерживают на плаву российскую экономику. Но сам по себе успех крупных экспортеров вряд ли компенсирует гибель наукоемких средних и мелких производств, которые определяют завтрашний день отечественного химпрома.

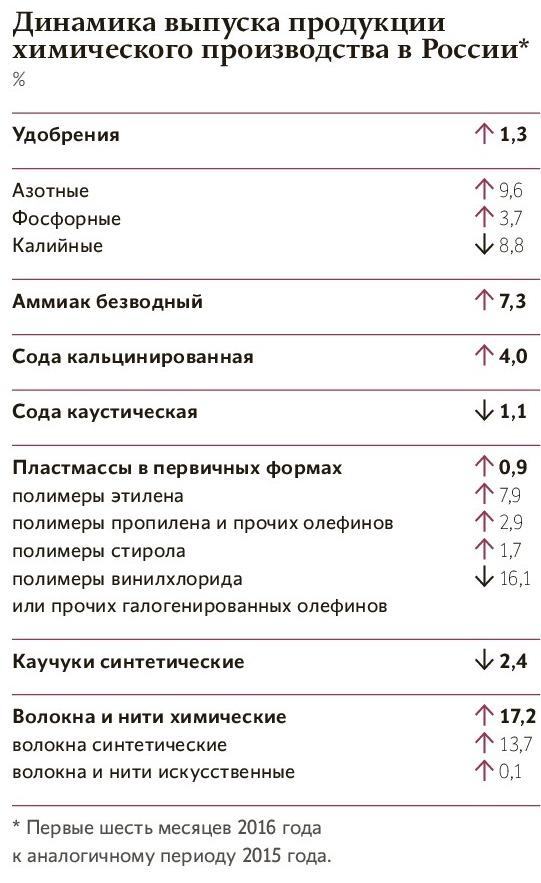

Два года российский химический комплекс держал удар кризиса заметно лучше, чем многие другие отрасли промышленности: выпуск продукции медленно, но уверенно увеличивался. Неспешный подъем наблюдается и сейчас: по итогам полугодия в химической промышленности индекс производства составил 105,2%. Впрочем, рост производства в действительности ниже — индекс исчисляется в денежном выражении (причем в рублях), и инфляция искажает реальную картину. Но в любом случае речь идет как минимум о стабильности ситуации по важнейшим товарам.

Происходит это по ряду причин, и среди них — выбранный курс на импортозамещение и рост объемов производства химической продукции, идущей на экспорт. За год после введения санкций против западных компаний (с июня 2014 года по июнь 2015-го) закупки химической продукции в странах дальнего зарубежья упали почти на четверть, и за весь последующий год (по июнь 2016 года) они почти не выросли. Удельный вес химической продукции в структуре экспорта России за первое полугодие тоже увеличился. Впрочем, импортозамещение за счет наращивания экспорта сырья — путь тупиковый: российским компаниям нужно научиться делать из этого сырья собственную продукцию.

Фото: East News

Короли и капуста

Как и во многих других сферах производства, стабильная ситуация во многом объясняется наличием природных богатств: Россия по-прежнему удерживает третье место в мире по производству минеральных удобрений — исключительно богатые месторождения позволяют предприятиям сохранять высокую рентабельность. Любопытно, что производство удобрений — это та сфера, где нечего импортозамещать: иностранные удобрения российским фермерам просто не по карману. Зато отечественные удобрения для зарубежных фермеров — то, что нужно: качество — высокое, цена — примерно вдвое ниже, чем на аналоги, производимые в их родных странах.

Три года назад крупнейшие российские производители удобрений — «ФосАгро», «Акрон», «Еврохим», «Уралхим» — били тревогу: мировые цены падали, и предприятия теряли рентабельность. Вся надежда была на внутренний спрос. Однако начавшийся кризис вкупе с санкциями против России поставил ситуацию буквально с ног на голову: продавать своим труженикам села стало не так уж выгодно, зарубежным — очень даже. В физическом измерении закупки удобрений отечественными хозяйствами растут: в первом полугодии 2016-го они, например, приобрели 1783,2 тыс. т минеральных удобрений, что на 8,9% выше, чем за соответствующий период прошлого года. Но девальвация рубля и невозможность серьезно повышать цены на удобрения съедают прибыли производителей. Платежеспособность многих отечественных сельскохозяйственных компаний оставляет желать лучшего, спрос на один из важнейших видов удобрений — калийные — даже упал, что повлекло за собой сокращение их производства.

С другой стороны, девальвация делает выгодным экспорт продукции. И раньше производство удобрений в стране работало в основном на зарубежных потребителей, а теперь зависимость от экспорта растет: сейчас доля экспорта в структуре производства составляет более двух третей — 68,2%. Благодаря падению курса рубля российские «короли удобрений» покоряют зарубежные рынки.

В мае этого года Wall Street Journal, например, поделился историей успеха российского производителя фосфорных удобрений «ФосАгро», который благодаря санкциям и девальвации российской валюты увеличил выручку почти в два раза — до 96,3 млрд руб. Цена акций компании, которые торгуются на Лондонской бирже, в прошлом году стремительно росли. Парадоксальным образом кризис ведет к нетривиальным историям успеха: несмотря ни на что, объемы производства минеральных и химических удобрений в России в последние два года уверенно повышаются.

Эластичный спрос

На первый взгляд производство резиновых и пластмассовых изделий находится в неплохой ситуации: в первом полугодии 2016-го увеличивался выпуск полимеров этилена, пропилена и других олефинов, полимеров стирола в первичных формах, синтетических волокон и искусственных нитей. В этой индустрии существуют свои «якоря», которые удерживают производство, несмотря на самые неблагоприятные обстоятельства, — например, торговые сети не перестанут заказывать пластиковую упаковку и бытовые пластмассовые изделия.

Зато серьезно сократился спрос со стороны двух традиционно важных потребителей пластика — строительной и автомобильной отраслей. По строительной отрасли кризис нанес серьезный удар: замораживание проектов, превращение их в долгострои ведет к снижению спроса на материалы. Простейшие строительные детали — пластмассовые плиты, полосы, трубы, профили — еще востребованы, но спрос на такие материалы, как линолеум, пленки для натяжных потолков, дверные и оконные профили, снижается, и вслед за этим сокращается и производство полимеров винилхлорида, из которого их делают.

Свою роль играет и то, что в целом их применение в современном строительстве медленно, но неуклонно сокращается. «Растет востребованность инновационных композитных материалов, которые замещают традиционные, — объясняет генеральный директор компании «Гален» Валерий Гуринович. — Еще несколько лет назад этот процесс не был таким активным из-за отсутствия стандартов строительства и проектирования для деталей из композиционных материалов».

Падает производство винилхлорида и из-за снижения спроса со стороны автомобильной отрасли: из этой пластмассы изготавливают как многие детали салона, так и аксессуары — например, грязезащитные коврики. Еще сильнее страдает из-за сокращения производства автомобильных комплектующих резиновая промышленность — шины и камеры теперь реже приобретают не только российские производители легковых и грузовых автомобилей, но и сами автомобилисты. Емкость российского рынка шин, покрышек и камер в первом полугодии этого года по сравнению с аналогичным периодом прошлого заметно сократилась.

И снова выручает экспорт — сейчас его доля в производстве шин, покрышек и камер составляет более трети — 37,2%.

Не последнее место среди проблем подотрасли занимают и конфликты между предприятиями — чаще всего ценовые. Например, один из лидеров химического комплекса России — «Саянскхимпласт» — в течение года испытывал трудности с получением сырья — этилена. Цены на этилен, поставляемый предприятию Ангарским заводом полимеров, как выяснилось, не были закреплены документально. В кризис последний стал их повышать, что привело к проблемам с платежеспособностью «Саянскхимпласта». Из-за этого предприятие несколько раз приостанавливало работу. Напомним, речь идет о «передовиках производства», которые уже второй год подряд тянут на плечах всю подотрасль.

Коварное импортозамещение

Крупные производители сегодня чувствуют себя очень даже неплохо. «Из-за падения курса рубля прибыль у них выросла и будет расти дальше, — прогнозирует директор информационно-аналитического центра «Рупек» Андрей Костин. — Они сумели быстро переориентироваться на экспорт. Но это временное явление. Нельзя забывать о том, что между производителями полимеров и потребителями есть еще одно звено — переработка. И тут все просело очень серьезно: предприятия закрываются, оборудование продается. Когда внутренний спрос наконец поползет вверх, производители обнаружат, что их спрос некому удовлетворить. В сфере переработки инвестиционный цикл долгий, и за год утраченные предприятия не восстановишь».

По словам Андрея Костина, с подобным полимерная индустрия в России еще не сталкивалась: в 2009 году многие перерабатывающие предприятия останавливались, но не распродавали свое оборудование. И когда кризис кончился, они возобновили производство. Сейчас все иначе. Особенно сильно экономическая ситуация бьет по небольшим производителям. «Обидно, что в кризис гибнут многие наукоемкие производства, о развитии которых государство так показательно пеклось, — отмечает предприниматель, кандидат физико-математических наук Алексей Мордвинов. — Люди, которые могли обеспечить «мостик» между наукой и бизнесом, теперь сидят без куска хлеба и в долгах».

Да и в целом выживать благодаря экспорту и санкциям против западных компаний — путь весьма сомнительный. «Нет смысла в полном замещении импорта, — считает президент Российского союза химиков (РСХ) Виктор Иванов. — Ситуация абсолютного протекционизма ведет в тупик. Наоборот, когда на рынке есть и наша, и зарубежная продукция, отечественные предприятия могут с ней конкурировать, повышая качество своих товаров. Ориентация на экспорт — нехорошая тенденция. Ситуация, в которой одни компании продают сырье за рубеж, а другие его там покупают — вместо того чтобы закупать его у тех же российских компаний, — тупиковая».

Вместо того чтобы экспортировать сырье и продукцию низких переделов, по мнению Виктора Иванова, лучше научиться производить из них конечный продукт. «Вот пример: российские фирмы продают в страны дальнего зарубежья огромные объемы полиэтилена, полипропилена и других полимеров. А затем другие отечественные компании ввозят обратно товары, сделанные из этого сырья. Гораздо лучше было бы научиться делать их у себя. В этом смысле импортозамещение нам и вправду очень нужно», — уверен глава РСХ. Понятно, что для этого требуется современное оборудование, которое в России не выпускают. Но лучше купить его за рубежом (тем более что сделать это можно даже в соседней Белоруссии) и оснастить им предприятия, чем по-прежнему жить торговлей сырья.

Формула выхода

В структуре российского экспорта продукция химпрома играет все более серьезную роль. Суммарно на долю химических товаров, каучука и металлов в первом полугодии 2016 года пришлось три четверти стоимостного объема российского экспорта — разумеется, без учета нефти, газа и получаемых из них продуктов. Однако речь идет в основном об относительных показателях — в абсолютных цифрах объемы поставок падают. Так, физические поставки калийных удобрений снизились более чем на треть, пластмасс и изделий из них — на 7,6%.

Наибольшее снижение средних экспортных цен за этот период наблюдалось для одного из важнейших химических продуктов — безводного аммиака и органических соединений: обе эти позиции обесценились примерно на треть. Впрочем, отгрузки аммиака при этом выросли на 22,2%. Значительный рост физических объемов, идущих на экспорт, наблюдался и по азотным удобрениям.

Крупные и дорогостоящие инвестпроекты сейчас заявлены многими компаниями. Например, «Щекиноазот» строит первое в России производство диметилового эфира парфюмерного качества мощностью 20 тыс. т в год. «Еврохим» ведет масштабное строительство шахт и перерабатывающих предприятий в Волгоградской области, наращивая производство калия. Но наряду с успехами существуют и серьезные структурные проблемы.

«Одна из главных проблем, мешающих развитию, —разделение контроля над химической промышленностью между двумя ведомствами: Министерством энергетики и Минпромторгом, — убежден Виктор Иванов. — Химическая отрасль — это единая система, в которой взаимосвязаны сырье, полупродукты, продукты, отходы, перерабатываемые в сырье. Как можно эффективно спланировать развитие той или иной подотрасли, если сырье курирует одно ведомство, а конечную продукцию — другое?» По словам эксперта, промышленная политика должна учитывать интересы всех игроков отрасли — в первую очередь предприятий среднего и малого бизнеса. Именно это позволит провести демонополизацию и деофшоризацию бизнеса, вывести Россию из состояния «сырьевой колонии».

Пока что химическая промышленность остается одним из спасательных кругов, благодаря которым удерживается на плаву российская экономика. Успехи отечественного химпрома за минувший год даже были упомянуты в июньском прогнозе международного рейтингового агентства Moody’s. Пересматривая свои ожидания относительно будущего российской экономики в лучшую сторону, аналитики агентства отметили, что политика импортозамещения положительно сказалась на показателях ряда отраслей обрабатывающей промышленности, и в их числе химическая промышленность.

Наибольший потенциал импортозамещения продемонстрировали производства полимерной продукции и резинотехнических изделий. Химический комплекс создает и значительное количество рабочих мест — в нем заняты около 380 тыс. работников. Так что в будущем возрождении российской экономики химпром сыграет не последнюю роль. Однако, как предупреждает Виктор Иванов, без комплексной поддержки со стороны правительства «головокружение от успехов» скоро закончится. «Предприятия химической отрасли остро нуждаются в снижении налоговой нагрузки — хотя бы на период реализации инвестиционных проектов. И не стоит бояться, что это ударит по бюджету: мультипликативный эффект от налоговых послаблений даст в бюджет больше, чем доходы от налоговых поступлений». Без реформ российский химпром в считаные годы может скатиться к стагнации. «Нужно грамотное регулирование со стороны государства, — говорит Андрей Костин из «Рупека». — Начать надо хотя бы с мониторинга: сейчас регулятор — Минпромторг — имеет весьма недостаточное представление о тенденциях внутри отрасли, о производственных и торговых связях между российскими предприятиями».

Точка зрения

Виктор Иванов, президент Российского союза химиков

Химическая отрасль является одной из важнейших базовых отраслей современной экономики. Номенклатура продукции насчитывает 70 тыс. наименований. По уровню производительности труда химическая промышленность уступает лишь фармацевтике, хотя и это тоже химические процессы. Каждое рабочее место в этой отрасли создает пять дополнительных мест в смежных отраслях.

В «Стратегии развития химического и нефтехимического комплекса» и в «Плане развития нефтегазохимии России до 2030 года» были предусмотрены: повышение конкурентоспособности химического комплекса; создание отраслевых кластеров; переход от экспортно-сырьевой модели развития к инновационно-инвестиционной за счет увеличения глубины переработки углеводородного сырья, модернизации действующих мощностей и создания новых на базе современных технологий; импортозамещение в потреблении химической и нефтехимической продукции; укрепление национальной безопасности за счет обеспечения ОПК и стратегических отраслей качественной продукцией специальной химии. К сожалению, движемся мы к этим обозначенным целям очень медленно. Доля химической промышленности России в ВВП — около 2% (в СССР было 8%, в развитых странах — до 15%); импорт составляет более $30 млрд, программа импортозамещения буксует.

Развитие химического комплекса возможно обеспечить за счет разработки, создания и трансфера новых технологий, совершенствования существующих, путем реализации полного цикла разработок, в первую очередь отечественных инновационных химических технологий. Можно говорить о химической промышленности как об отрасли, определяющей уровень научно-технического прогресса, как о локомотиве новой индустриализации. Химические технологии задействованы во всех секторах экономики. Не возродив отраслевую науку, мы почти на 100% обречены на закупки технологий и проектов за рубежом, не говоря уже о комплексной закупки оборудования. Наша общая задача, используя весь возможный потенциал, сделать химический комплекс России – локомотивом развития экономики страны.

Реклама

Хочешь стать одним из более 100 000 пользователей, кто регулярно использует kiozk для получения новых знаний?

Не упусти главного с нашим telegram-каналом: https://kiozk.ru/s/voyrl