США в долгах по шею, но пока не тонут

Трамп начал крестовый поход против статуса доллара как резервной валюты, полагая, что это источник всех бед Америки. На этом фоне вопрос госдолга приобретает особую остроту

Дональд Трамп жжет купюры: республиканцы проголосовали за новую бюджетную резолюцию, существенно отличающуюся от ее февральской версии. Новый вариант предполагает, что снижение налогов, предпринятое в 2017 году, будет продлено, это обойдется бюджету в 3,8 трлн долларов за период 2025–2035 годов (для сравнения: годовой бюджет Штатов — около 7 трлн долларов). Кроме того, дополнительное снижение налогов обойдется за десятилетие в 1,5 трлн долларов против 700 млрд в февральской версии. Напомним, что в 2017–2018 годах был временно снижен подоходный налог для частных лиц, в частности для самых богатых — с 39,6 до 37%, для самых бедных — с 12 до 5%, и налог на прибыль для корпораций, а также был ряд иных послаблений с окончанием в 2025 году.

При этом расходам никак не удается хоть немного притормозить: бюджетные траты в феврале собирались урезать на 2 трлн долларов, но в новой версии они будут урезаны всего на 4 млрд (в основном это касается программы Medicaid). Траты на оборону и безопасность границ подросли с февральских 300 млрд до 521 млрд долларов. Ну и самое важное — потолок госдолга в новой версии планируется поднять на 5 трлн долларов вместо 4 трлн, а сам госдолг за десятилетие вырастет на 5,7 трлн долларов.

Госдолг США тем временем принял уже угрожающие размеры. Штаты должны 36,7 трлн долларов при ВВП чуть более 30 трлн. Что еще опаснее, обслуживание госдолга становится все более дорогим. Только процентов по долгу в 2025 финансовом году (начинается с 1 октября) Штаты заплатят на 396 млрд долларов — это чуть меньше расходов на оборону. Всего же в этом году США должны выплатить своим кредиторам 952 млрд долларов.

Финансовая устойчивость США из-за их непомерных трат и долгов давно беспокоит и аналитиков, и макроэкономистов, и участников американского и глобального рынка. Почему так происходит — вполне очевидно: страна давно живет в кредит, а кризисы заливаются кредитными деньгами, заставляя занимать все больше. А тут на пороге очередной. Но, похоже, в этот раз назревает нечто большее: есть подозрения, что Трамп хочет развернуть долларизацию мировой торговли и резервов вспять. И предсказать судьбу долга США в такой ситуации становится еще сложнее — хотя следить за ней, бесспорно, станет еще интереснее.

Трон зашатался

Небольшое отступление. Из данных минфина и Бюро финуслуг (The Department of the Treasury and the Bureau of the Fiscal Service) следует, что последний раз профицит бюджета США в размере 0,13 трлн долларов наблюдался в 2001 году. С тех пор дефицит бюджета только рос, причем на кризис 2008–2009 годов и эпидемию COVID-19 правительство отвечало особенно резким его повышением, примерно до 15% ВВП. В этом году дефицит может составить 1,9 трлн, или 6,27% ВВП.

Разница, естественно, покрывается за счет госзаимствований, и в принципе такая ситуация у страны с развитой экономикой может длиться годами без негативных последствий.

Почему же именно сейчас заговорили о рисках допущения технического дефолта, американской (а возможно, и мировой) рецессии и тяжести этого госдолга?

Причина тому — действия президента США. Введенные Дональдом Трампом пошлины на ввоз товаров более чем из сотни стран, в первую очередь из Китая, кроме очевидных политических последствий могут иметь серьезные финансовые. Экономисты сразу же забили тревогу, предсказывая резко подскочившую вероятность рецессии как в стране, так и в мире. Оно и понятно: взаимные пошлины снизят спрос и замедлят товарооборот.

«Проблемы с госдолгом США уже есть — именно поэтому Трамп “дал заднюю” в вопросе тарифов. Если в июле не решится вопрос о потолке госдолга, проблемы могут сильно обостриться. Если с потолком решат, то пик проблем передвинется минимум на полгода-год», — говорит экономист, частный инвестор и автор телеграм-канала Angry bonds Дмитрий Адамидов.

Почти сразу после начала тарифной войны пошли распродажи американских активов, и не только акций, но и госдолга.

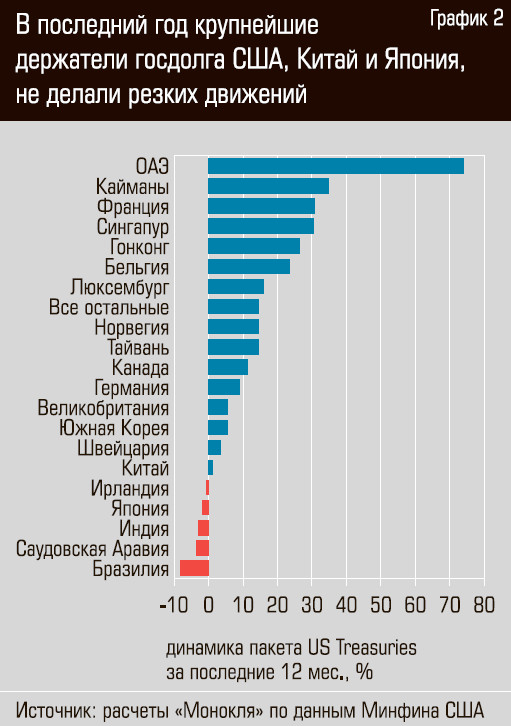

Если посмотреть, кто держит американский госдолг, можно увидеть, что три четверти его приходится на внутреннего инвестора (это патриотично, а главное, что может быть надежнее и ликвиднее американских ценных бумаг, по крайней мере с американской точки зрения?). На нерезидентов приходится примерно четверть (см. график 1). Среди крупнейших держателей на начало 2025 года все те же: Япония (1,07 трлн долларов), Китай (0,76 трлн) и Великобритания (0,74 трлн). Как видим, один из главных держателей — прямой торговый оппонент США.

Стоит упомянуть, что десять лет назад во владении КНР американского госдолга было примерно на треть больше, чем сейчас. За десятилетие объем американского госдолга на руках иностранцев в процентном отношении даже несколько сократился. Теперь все ждут, когда КНР начнет использовать резкий и массивный сброс госдолга США как экономическое оружие, но пока этого не происходит. А вот слухи насчет распродажи этого долга японскими инвесторами и госструктурами появились. За последние десять лет доля Treasuries в японском портфеле сократилась незначительно (примерно на 8%), то есть они держали бумаги «до упора». Теперь вот могут слегка распродать портфель — проблем у Японии хватает и без пошлин.

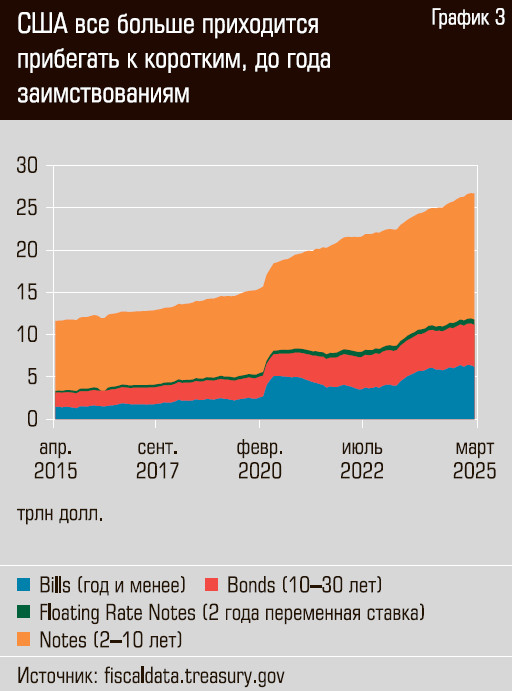

Все короче и короче

У тех, кто давно ждет дефолта США, сейчас появилось чуть больше надежды, так как структура американского госдолга стремительно деградирует. «Средний срок заимствований сжимается, доля краткосрочных выпусков растет, а объем рефинансирования приближается к историческим максимумам. Только в 2025 году на рефинансирование выходит свыше 9 трлн долларов американского долга», — указывает портфельный управляющий Astero Falcon Алена Николаева.

Основными инструментами заимствования являются Bills, казначейские векселя — очень короткие ценные бумаги, которые продаются с дисконтом к номиналу, а в конце срока держатель получает номинальную стоимость, Notes — казначейские ноты, которые имеют купонную доходность и чаще всего срок погашения в 2, 3 и 5 лет и Bonds — длинные ценные бумаги, аналогичные нашим долгосрочным ОФЗ. И доля сравнительно коротких бумаг растет все быстрее: за последние десять лет объем Bills вырос в четыре раза, тогда как Notes — менее чем в два раза (см. график 3).